Mortgage Defaults sobe pela primeira vez desde a crise financeira

Mike Shedlock

28 de agosto de 2019

Os padrões estão em alta pela primeira vez desde a grande crise financeira. Mas, à medida que as taxas caem, um refi surge ajudará milhões.

The Black Knight Mortgage Monitor mostra o primeiro aumento anual da inadimplência desde a crise.

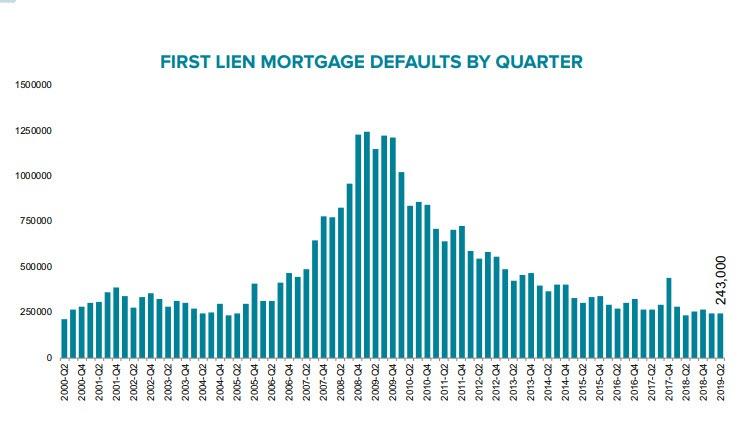

Primeiros padrões de garantia por trimestre

- Estima-se que 243 mil mutuários tenham assumido o primeiro crédito hipotecário no segundo trimestre de 2019

- Embora o trimestre encerrado em um domingo tenha certamente contribuído para o aumento da inadimplência, observou-se uma desaceleração geral notável no declínio da atividade de inadimplência.

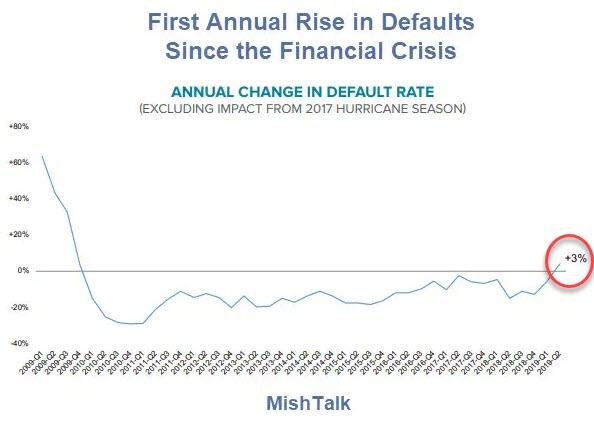

- A taxa de inadimplência nacional aumentou 3% em relação ao segundo trimestre de 2018, o primeiro aumento anual desde a crise financeira (ajuste para a temporada de furacões de 2017)

- Inadimplência

- A taxa de inadimplência nacional caiu 7% em julho, compensando a maior parte do pico relacionado ao calendário de junho

- Em 3,46%, a taxa de inadimplência de julho de 2019 é a menor de qualquer julho registrado (desde 2000)

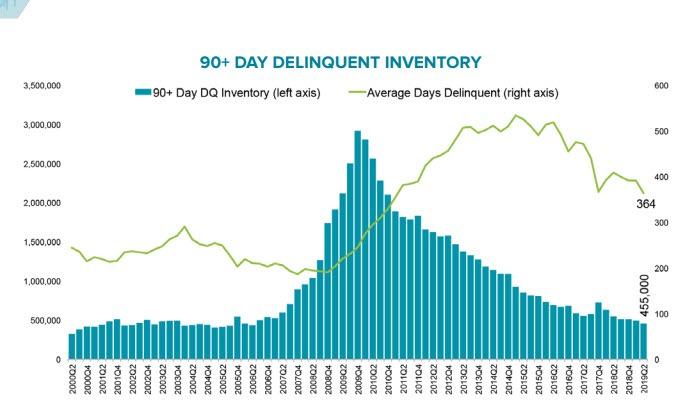

- A inadimplência grave (todos os empréstimos com 90 dias ou mais inadimplentes, mas não ativos) caiu abaixo de 445.000 pela primeira vez desde junho de 2006.

- Apesar do aumento de inadimplência do segundo trimestre em relação ao ano anterior, o estoque geral de inadimplência (empréstimos com vencimento em 90 dias ou mais) diminuiu 17% em relação ao ano anterior, devido à contínua e forte atividade de cura

- Refinanciamento de Estatísticas

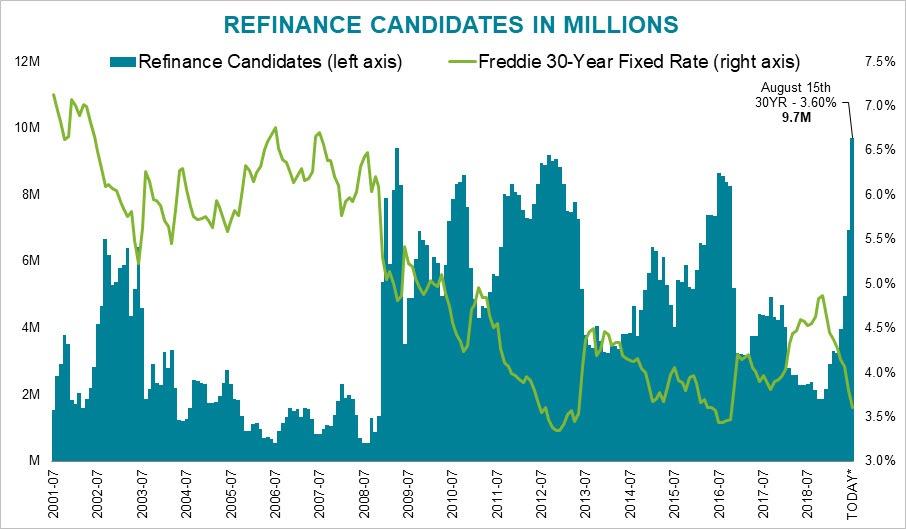

- A atividade de pré-pagamento saltou 26% de junho para seu nível mais alto em quase três anos e 58% acima do mesmo período do ano passado, já que as taxas de juros em queda continuam a impulsionar o incentivo ao refinanciamento.

- Existem agora 9,7 milhões de candidatos de refinanciamento no mercado.

- Desde então, as taxas caíram para 3,50% perto de uma baixa de dois anos e meio, resultando no incentivo mais refinanciado no mercado desde o final de 2016

- Notas

- O gráfico e os marcadores acima do Black Knight contêm alguns números não publicados. Esses marcadores não correspondem ao link no topo.

- Black Knight foi gentil o suficiente para me enviar um número atualizado e um gráfico inédito.

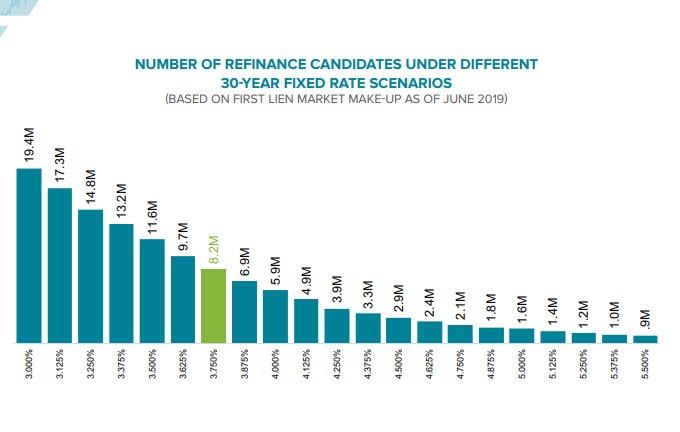

- Candidatos a Refinanciamento sob diferentes cenários de taxa de juros

Outro declínio de 1/8 ponto nas taxas aumentaria o número de candidatos de refinanciamento em 1,5M para 9,7M - um aumento de 18% no incentivo de refi.

Da mesma forma, um aumento de 1/8 na taxa de 30 anos diminuiria o número de candidatos de refinanciamento em 1,3M para 6,9M, uma queda de 16%.

Refinanciar Comentários do Diretor de Negociação de Agências da Raymond James

Steven Childress, diretor administrativo da agência MBS Trading, da Raymond James, ofereceu essas ideias sobre refinanciamento.

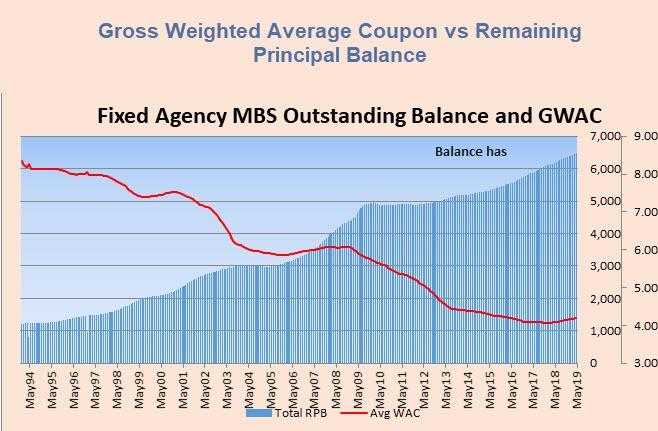

Basta olhar para o número de empréstimos elegíveis para refinanciamento no dinheiro não é a melhor maneira de olhar para a elegibilidade do refinanciamento. É melhor considerar quanto está no dinheiro, em percentagem, o que é excepcional.

Outstanding cresceu para ~ 6,5 trilhões em MBS fixas (FNMA / FGLMC / GNMA). No entanto, o número bruto atual é uma porcentagem menor.

A grande maioria dos refis elegíveis é da produção de 2018, quando novos empréstimos foram aplicados a taxas mais elevadas. E apesar de estarem agora no dinheiro, isso não significa que as pessoas realmente refinanciarão.

Um boom de refinanciamento pode acontecer, mas o impacto pode não ser tão grande quanto os números de elegibilidade brutos implicam.

Ilusões de Acessibilidade

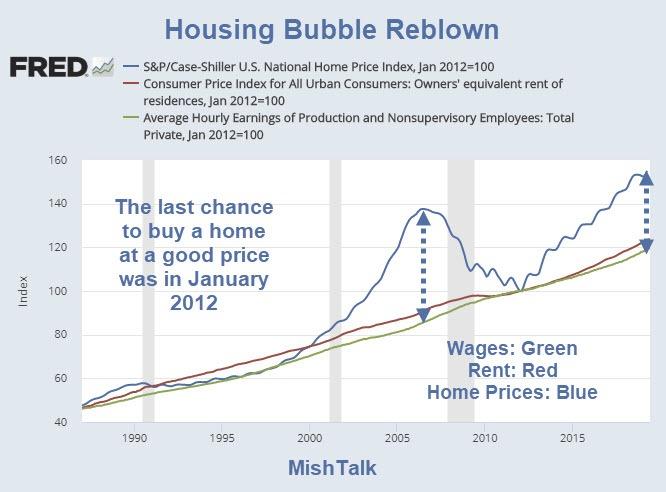

Cavaleiro negro diz que a queda das taxas de juros torna as casas mais “acessíveis”.

"O declínio nas taxas de 30 anos foi equivalente a um aumento de 15% no poder de compra, o que significa que os futuros compradores de casas com preços médios podem pagar mais US $ 45.000 por uma casa do que no outono passado, mantendo os pagamentos mensais iguais."

Não vamos confundir pagamentos mensais com o valor de uma casa. Uma casa não vale mais $ 45.000 (ou menos) com base no que é a taxa de juros.

Além disso, e muito importante, os aumentos dos preços das casas ultrapassaram largamente os salários.

Housing Bubble Reblown

O Fed reabasteceu a bolha imobiliária. A última chance por um bom preço foi de 7 anos atrás.

"Acessibilidade" com base em taxas de juros em declínio é uma ilusão.

As pessoas evitam comprar casas por uma razão primária: choque de adesivo. Eles não podem pagar os preços solicitados.

As taxas de juros têm um papel menor.

Nenhum comentário:

Postar um comentário