O impressionante gráfico de um banco mostrando a segunda bolha tecnológica em toda a sua glória

Zero Hedge

23 de outubro de 2019

Se há uma coisa que o fiasco do WeWork nos ensinou, é que as rachaduras em muitas narrativas herdadas - principalmente a de “crescimento a qualquer custo” sobre “lucros e margens” - começam finalmente a aparecer e afetam as decisões de investimento: basta perguntar Masayoshi Son, do SoftBank, que em apenas alguns meses se transformou de um dos investidores mais admirados de Wall Street em um pária que não apenas não entende os fundamentos simples e, como uma adolescente sem noção, persegue caras altos com cabelos longos e sedosos, até se isso significa bilhões em perdas, mas jogará seus investidores embaixo do ônibus apenas para perseguir um investimento vaidoso até o amargo fim do capítulo 11.

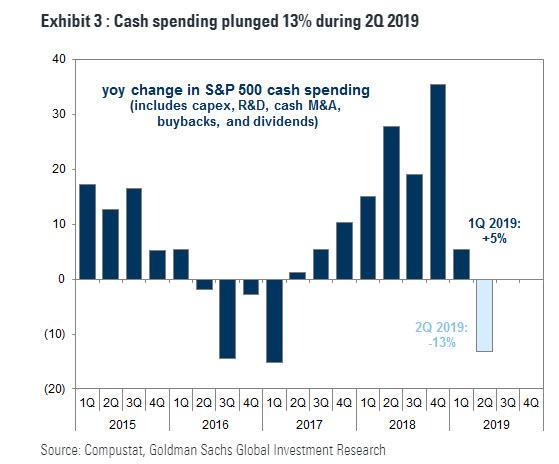

Mas, se alguém se aprofundar, a casa de escritórios compartilhados da WeWork desmoronaria apenas depois que se tornasse claro que a principal fonte de seu crescimento até então ilimitado, gastos em dinheiro virtualmente ilimitados por empresas e investidores, estava chegando ao fim, algo que Goldman mostrou finalmente ocorreu este ano, quando a mudança total nos gastos em dinheiro - incluindo investimentos em investimentos (CapEx), bem como recompras e dividendos - no segundo trimestre caiu 13% A / A. Não é por coincidência que foi quando os problemas da WeWork surgiram pela primeira vez e quando seus banqueiros lutaram para tornar pública a empresa.

Esse é um ponto muito crítico, porque, como aponta Michael Wilson, do Morgan Stanley, em algum momento, os lentos gastos com os negócios provavelmente impactarão até as empresas de rápido crescimento com as melhores histórias de crescimento secular - como a WeWork - especialmente se forem mais dependentes de corporativo em vez de gasto do consumidor

Então, é lógico que as empresas com ventos de sustentação estruturais de produtos fortes e alto valor agregado suportariam melhor qualquer desaceleração no ambiente de gastos dos negócios e, no último ano, o prêmio de avaliação incorporado em muitas dessas empresas de crescimento estrutural refletiu que .

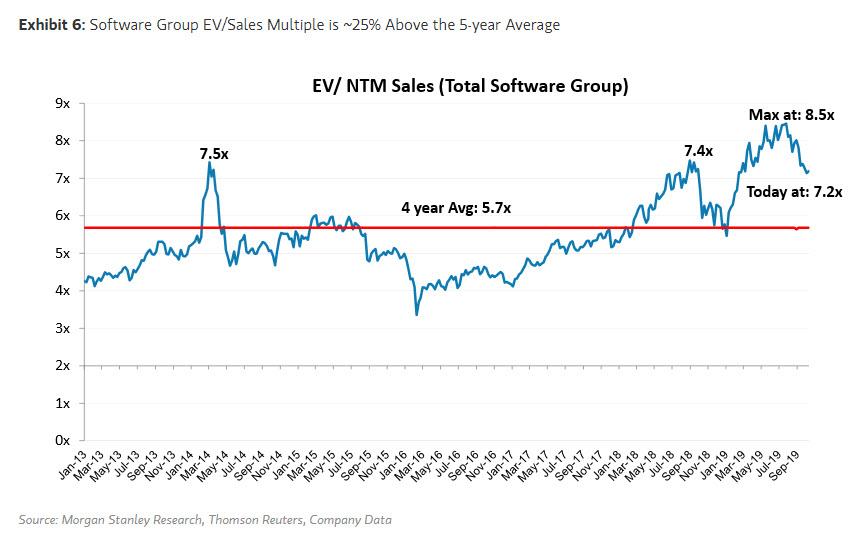

Como o Morgan Stanley aponta, em nenhum lugar isso é mais evidente do que no software.

Não surpreende que o Morgan Stanley, que tem sido de baixa no mercado em geral, e na tecnologia em particular na maior parte do ano passado, tenha escolhido o software como proxy de tudo o que está rompendo com o mercado: apesar de alto empresas de qualidade com fluxos de caixa recorrentes, margens altas e ventos seculares, as empresas de software não estão imunes a uma desaceleração nos gastos corporativos e os dados recentes começaram a indicar alguma fraqueza.

Ou seja, há duas semanas, o Morgan Stanley viu o quarto declínio consecutivo nas intenções de gastos em sua Pesquisa de CIOs, e esse declínio foi notável por seu tamanho - a leitura inicial dos CIOs em 2020 Os gastos com TI buscam uma desaceleração do crescimento de 100 bps com 53% dos CIOs esperando um crescimento mais baixo do orçamento de TI em 2020. Esperava-se que os orçamentos de software e hardware registrassem a maior desaceleração em 2020. Na semana passada, os comentários do Workday que resumem o forte desempenho dos produtores seculares mostraram que alguns pedidos estão sendo "adiados" a tempo, embora eles sustentaram que os atrasos não estavam afetando seus negócios. Os comentários tiveram um efeito no mercado, embora as ações que já caíam 20% em relação às máximas de junho caíssem quase 15% nos próximos dias. Mais ou menos na mesma época, a empresa de software Forescout perdeu recentemente mais de cap de seu valor de mercado depois de observar que “ciclos de aprovação estendidos” atrasaram vários negócios, a maioria dos quais fora de EUA.

Enquanto algumas empresas de software como a Atlassian sustentam que não viram "nenhuma mudança material nos padrões de compra dos clientes", "o mercado iniciou o processo de reavaliar os riscos macroeconômicos para os produtores seculares e achamos que há mais a seguir", segundo Michael Wilson . Para o grupo Software, especificamente, o Morgan Stanley vê “riscos / recompensas desfavoráveis para muitos dos usuários de software”. Finalmente, e como observado acima, o recente colapso em muitos IPOs velozes e a incapacidade do WeWork de tornar público - e em De fato, apenas um pacote de resgate de bilhões de bilhões de dólares impediu sua declaração de falência - significa uma nova disciplina de mercado, encontrada e há muito esperada, sobre lucratividade e avaliação, que ainda está em curso, na opinião de Wilson.

Como resultado, “a exposição econômica anteriormente subestimada está finalmente se tornando mais aparente no grupo de software”, algo que Wilson esperava e por que o Morgan Stanley permaneceu com um peso abaixo do esperado no setor de tecnologia: “Grande parte da nossa participação de baixo peso na tecnologia a partir de julho de 2018 foi predicada do nosso ponto de vista, é provável que os gastos de capital desapontem a partir do 2S18, em virtude de nosso pedido de recessão em 2019. Objetivamente, foi exatamente isso que aconteceu nas duas contagens. ”

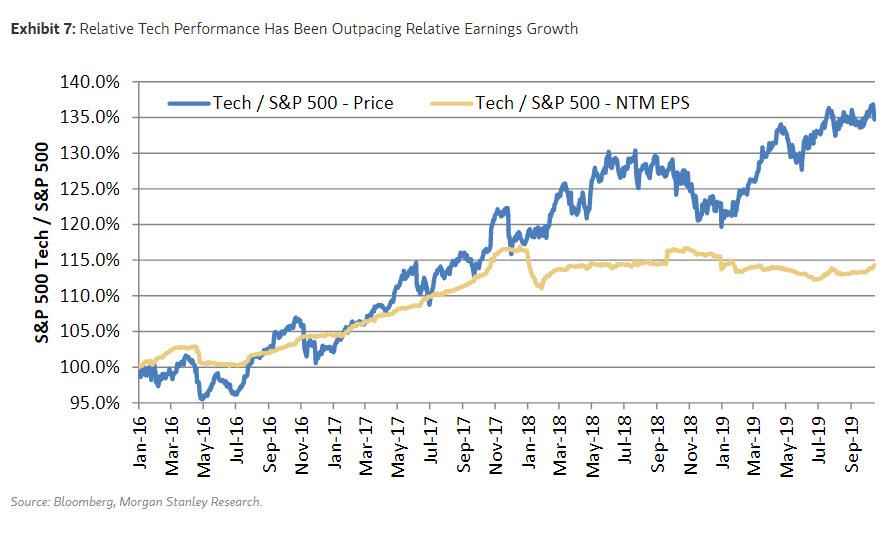

E, no entanto, apesar desse declínio acentuado nos gastos de capital, que se traduziu em ganhos fixos nos últimos dois anos, desde julho de 2018 o setor de tecnologia superou amplamente o S&P 500 impulsionado pela expansão múltipla, como a perspectiva de ganhos futuros do setor em relação ao mercado mal se moveu.

Felizmente, o Morgan Stanley mostrou essa divergência sem precedentes no gráfico a seguir, que deixa muito claro que a segunda bolha de tecnologia começou em algum momento do verão de 2017 e em algum momento do verão, assim como estava programado para estourar, nunca havia ocorrido. Maior. E assim, sem mais delongas, aqui está o gráfico do Morgan Stanley mostrando a segunda bolha tecnológica em toda a sua glória em expansão múltipla.

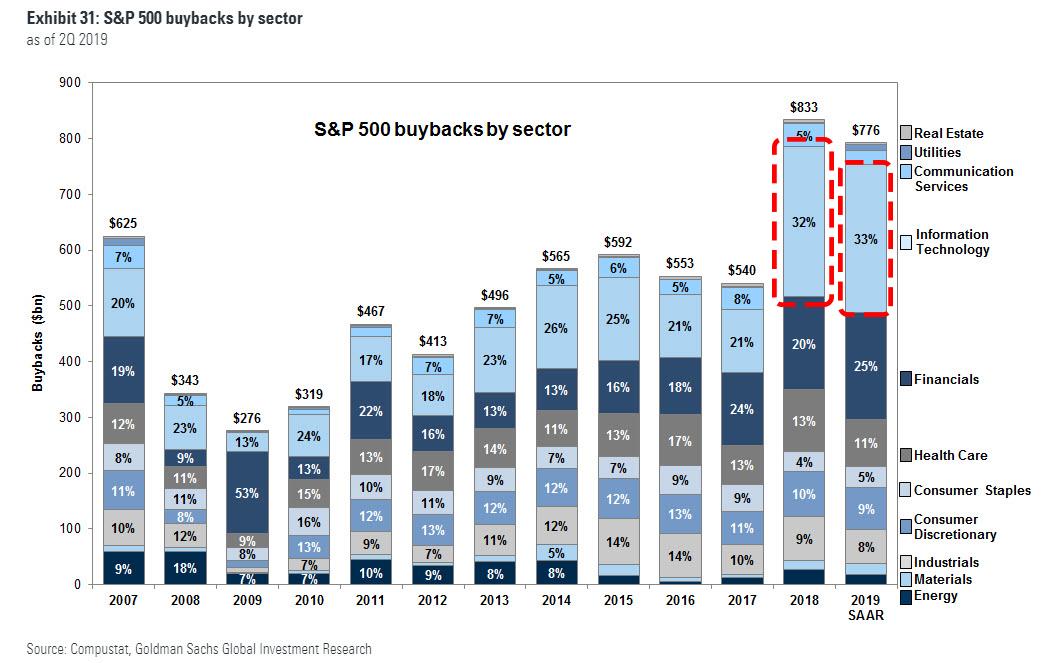

Aliás, para aqueles que se perguntam exatamente o que tornou essa divergência histórica possível, não precisam procurar mais do que as próprias empresas: nos últimos dois anos, graças ao feriado de repatriamento de impostos de Trump, as empresas de tecnologia desencadearam uma onda histórica de recompra de ações que deixa tudo pálido em comparação. É essa furiosa recompra de ações por empresas de tecnologia que permitiu que os preços de suas ações divergissem tão massivamente de seus fundamentos subjacentes.

Como tudo isso termina? Enquanto leva muito tempo para o mercado perceber o que era óbvio para Wilson há mais de um ano, lenta mas seguramente, a verdade desagradável está começando a surgir e, como conclui Wilson do Morgan Stanley, “com uma economia em desaceleração e evidências crescentes de que até As empresas de software não estão imunes a essa desaceleração e, devido à fraqueza contínua da demanda nas partes mais intensivas em capital da Tech, continuamos abaixo do peso. ”

Dito de outra forma: a segunda bolha tecnológica acabou.

Nenhum comentário:

Postar um comentário