Global Stocks deslizam como picos de dólares, queda de títulos italianos

7 de fevereiro de 2019

O incrível pós-Natal / PPT / Trump parece finalmente ter terminado.

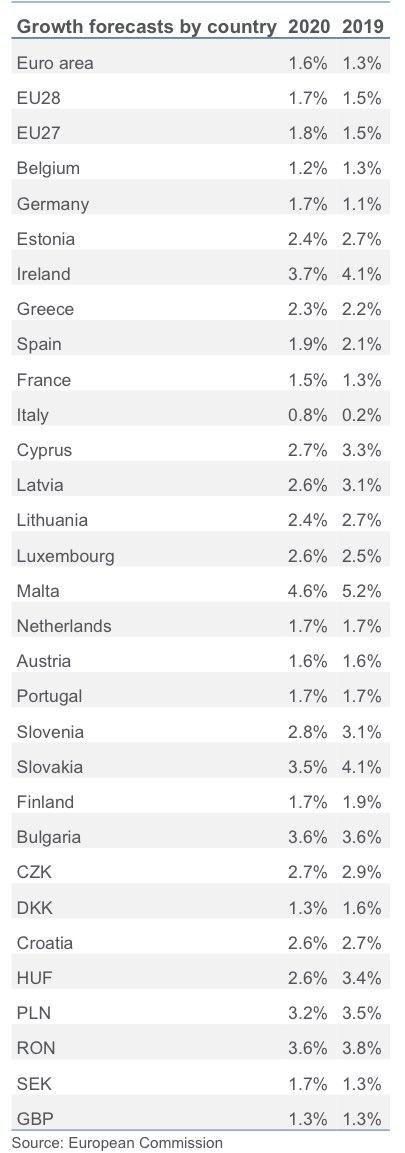

Comerciantes dos EUA entraram em uma cena que trouxe lembranças dolorosas de dezembro: um mar de vermelho nos mercados globais, enquanto ações na Europa caíram ao lado dos futuros da S & P após uma sessão mista na Ásia, onde o banco central da Índia se uniu à onda global de alivio . Os preços dos títulos italianos caíram depois que a Comissão Européia confirmou os relatos da mídia, quando reduziu as previsões de crescimento para as principais economias da região, enquanto o dólar conquistou sua maior vitória desde o início de outubro, ajudando a deflagrar uma onda de mercados globais.

Os lucros fracos e os dados fracos da Alemanha garantiram que as principais bolsas da Europa começassem a baixar e mantivessem o índice de estoques mundiais do MSCI indo apenas para a segunda série de quedas de dois dias do ano até agora. O índice Stoxx 600 da Europa caiu, puxado para baixo por montadoras e bancos, com a queda acentuada nas receitas de negociação da Societe Generale contra os resultados positivos do UniCredit e do DNB.

O euro enfraqueceu e os bônus aumentaram depois que a Comissão Europeia alertou em sua previsão de crescimento que Brexit e a desaceleração na China ameaçam piorar as perspectivas da região, reduzindo o crescimento da área do euro para 1,3%, enquanto a previsão do PIB da Itália de 2019 foi reduzida de 1,2% para apenas 0,2%, pouco acima do território de recessão, e colocando a polêmica previsão de déficit do país em joepardy.

Como um lembrete, a Itália concordou com uma meta de déficit de 2,04 por cento em dezembro, evitando uma grande queda com a UE, embora isso fosse baseado em uma premissa de crescimento de 1,0 por cento. A desaceleração do crescimento na Itália pode dificultar a permanência do país dentro das regras da UE. Como resultado do rebaixamento, os rendimentos italianos 10Y subiram mais, subindo perto das altas de 2019, o que é notável porque, quando o relatório foi divulgado ontem, os mercados ficaram totalmente indiferentes e parabenizaram-se pelo vínculo com excesso de assinaturas de 30Y italiano esperado. Hoje é a ressaca.

No entanto, Benjamin Schroeder, estrategista de taxas do ING, disse que não espera que a UE exija mais aperto fiscal da Itália, caso suas previsões sejam reduzidas. "A UE tem outra coisa para lidar - Brexit - e a outra coisa é que você quer infundir a campanha antes das eleições parlamentares com este tópico."

Os bancos europeus reverteram os ganhos iniciais depois que a CE cortou suas previsões de crescimento para as principais economias da região. O índice Stoxx 600 Banks caiu 0,9% desde as 11:48 da CET, tendo subido até 0,5% antes. Os maiores caidores são o Raiffeisen e o Commerzbank, ambos com -3,3%. Os bancos italianos reduziram os ganhos anteriores em 2,7%, com o índice FTSE Italia All-Share Banks subindo 0,2%. O UniCredit aumenta 2% após os lucros do 4T, que superaram os planos de corte de custos e melhoraram a qualidade dos ativos. O FTSE de Londres foi a única grande bolsa a se apegar a um território positivo.

Para piorar o prejuízo europeu, o euro caiu para US $ 1,1330, após o último relatório de Berlim, quando a Alemanha registrou sua quarta queda consecutiva na produção industrial, que declinou -0,4% em dezembro, bem abaixo do aumento de 0,7% esperado % YoY: “Outro dia, outro pedaço de dados alemães terríveis. EUR / USD arrisca uma mudança para US $ 1.1300 ”, disse o principal estrategista de câmbio e taxa de juros da EMG, Petr Krpata.

Os futuros dos índices S & P 500, Dow e Nasdaq caíram todos. No Japão, as ações caíram em meio a uma série de lucros corporativos, embora o SoftBank tenha subido 18% nos planos de sua maior recompra de todos os tempos. Os mercados da China e de Hong Kong estão fechados.

Anteriormente, o índice mais amplo da MSCI fora das ações da Ásia-Pacífico fora do Japão aumentou 0,1%, subindo de forma constante desde o início de janeiro, quando o Fed capitulou nos mercados e mudou de tom e os mercados emergentes aumentaram mais depois de um tórrido. 2018. O índice de ações de referência da Austrália subiu 1,2% em meio a expectativas de política monetária fácil, depois que o presidente do banco central do país se afastou de seu viés anterior de aperto. O Nikkei do Japão caiu 0,6% e a cautela rapidamente se espalhou para a Europa.

Os títulos do Tesouro subiram com o dólar, que avançou pelo sexto dia, com o presidente do Federal Reserve, Jerome Powell, dando uma breve, mas positiva, avaliação da economia e vários dos bancos centrais do mundo colocarem seus planos de aperto em espera.

Em outros lugares, a libra estava lutando perto de US $ 1,29 novamente à frente de uma reunião do Banco da Inglaterra, enquanto os dados sombrios de empregos viram o dólar da Nova Zelândia sofrer um fracasso semelhante ao visto pelo seu colega australiano no dia anterior. O kiwi caiu para US $ 0,6744, perdendo quase 2% nas últimas 24 horas, com os investidores apostando no risco de corte nas taxas de juros. O banco central do país realiza sua primeira reunião do ano que vem na próxima semana.

O próximo grande gatilho para os mercados provavelmente será qualquer avanço nas negociações de tarifas dos EUA-Sino, quando os dois lados se encontrarem em Pequim na semana que vem. Provavelmente mais premente nos mercados dos EUA é a ameaça de outra paralisação do governo, disse Nick Twidale, analista da Rakuten Securities Australia. "Com os dois lados da casa permanecendo firmes na contenciosa questão da fronteira, atualmente, e o prazo se aproximando rapidamente em 15 de fevereiro, poderíamos estar de volta onde estávamos há apenas algumas semanas."

Os amplos ganhos em dólar pressionaram o ouro, que caiu para US $ 1.303,96 por onça, caindo ainda mais do topo da semana passada, de US $ 1.326,30. Os preços do petróleo também diminuíram depois que os estoques de petróleo dos EUA subiram e os níveis de produção no país mantiveram-se em níveis recordes. Os futuros do petróleo Brent caíram 23 centavos, para US $ 62,46. O petróleo dos EUA diminuiu 19 centavos, para 53,82 dólares o barril.

Os dados esperados incluem declarações sem emprego. A Fiat Chrysler, a Kellogg, a Philip Morris, a T-Mobile e o Twitter estão entre as empresas que divulgaram lucros.

Market Snapshots

- S&P 500 futures down 0.5% to 2,716.25

- STOXX Europe 600 down 0.2% to 364.70

- MXAP down 0.3% to 156.49

- MXAPJ up 0.07% to 514.12

- Nikkei down 0.6% to 20,751.28

- Topix down 0.8% to 1,569.03

- Hang Seng Index up 0.2% to 27,990.21

- Shanghai Composite up 1.3% to 2,618.23

- Sensex up 0.2% to 37,051.70

- Australia S&P/ASX 200 up 1.1% to 6,092.46

- Kospi unchanged at 2,203.42

- German 10Y yield fell 0.7 bps to 0.155%

- Euro down 0.2% to $1.1345

- Italian 10Y yield rose 6.4 bps to 2.499%

- Spanish 10Y yield fell 1.3 bps to 1.244%

- Brent futures down 0.2% to $62.58/bbl

- Gold spot little changed at $1,306.71

- U.S. Dollar Index up 0.2% to 96.59

Top Notícia Noturna

O presidente Trump ressaltou seu desejo de reduzir a brecha comercial com a China em seu discurso sobre o Estado da União na terça-feira, mas o déficit está a caminho de se inchar novamente, uma vez que uma economia sólida impulsiona a demanda americana por importações.

O principal democrata que trabalha em um acordo de segurança fronteiriça para evitar outra paralisação do governo disse que os legisladores devem conseguir um acordo bipartidário até o final desta semana.

A ex-presidente do Fed, Janet Yellen, disse que o banco central deve se basear nos dados econômicos para determinar se sua próxima mudança política será positiva ou negativa, enquanto compara o momento atual a 2016, quando manteve as taxas em espera quase o ano todo

Petróleo retomou sua queda à medida que a crescente produção nos EUA e a preocupação com as perspectivas para a economia global contrariavam um declínio nos estoques americanos de combustíveis

A Comissão Européia reduziu suas previsões de crescimento para todas as principais economias da região do euro, da Alemanha à Itália, e alertou que o Brexit e a desaceleração da China ameaçam tornar as perspectivas ainda piores.

A produção industrial alemã caiu inesperadamente pelo quarto mês em dezembro, alimentando preocupações de que retrocessos temporários na maior economia da Europa podem se tornar mais demorados.

O banco central da Índia cortou inesperadamente a taxa básica de juros e descartou sua postura agressiva, uma vez que a desaceleração da inflação permitiu aos formuladores de políticas um espaço para apoiar o governo na estimulação do crescimento econômico.

Os mercados acionários asiáticos estavam um pouco confusos com a região cautelosa após o fraco desempenho em Wall Street, onde todos os principais países registraram leves perdas e o S & P 500 quebrou uma série de vitórias de 5 dias. Nikkei 225 (-0.6%) foi negativo com sentimento atenuado por uma moeda mais firme e como participantes digeriram uma enorme quantidade de ganhos, embora o índice não foi curto de histórias de sucesso como Mazda foi impulsionado após uma revisão para cima para orientação e SoftBank subiu mais de 17% em lucros mais altos e o anúncio de uma recompra de 600 bilhões do JPY. Em outro lugar, a KOSPI (Unch) negociou indecisamente e lutou para manter o tom exuberante no retorno dos feriados do Ano Novo Lunar, enquanto o ASX 200 (1,1%) superou seus pares com ganhos amplos à medida que o sentimento continuou a crescer. A mudança dovish recente do governador Lowe para uma visão mais equilibrada das taxas. Finalmente, 10 bilhões de JGBS não se beneficiaram do tom de aversão ao risco no Japão, com a demanda sendo mantida em meio a um quadro semelhante ao observado nas notas T, enquanto resultados mais firmes no leilão de 30 anos da JGB também foram ineficazes em estimular os preços. O ministro da indústria da Itália negou relatos de que o governo vai proibir a Huawei e a ZTE da China de seus planos 5G; acrescentando que não há provas de que a Huawei apresente uma ameaça à segurança nacional

Notícias asiáticas

Novo chefe do Banco Central da Índia oferece corte de taxa surpresa

Austrália Banco Probe reivindica maior vítima como NAB Chief Quits

Uma Oferta Hostil Rara de Oferta Pública nos Sinais do Japão Mudando os Tempos

Filipinas mantêm taxa de chave inalterada com inflação perto do alvo

Todas as principais acções europeias começaram o dia no vermelho [Euro Stoxx 50 -0,8%], assumindo a liderança do desempenho mais suave visto em Wall Street; as perdas aumentaram à medida que o sentimento avesso ao risco se intensificou após o corte da Comissão Europeia para o PIB da Zona Euro e as previsões de inflação. O FTSE 100 (-0,1%) é menos impactado em meio a efeitos cambiais. Os setores estão misturados com algum desempenho abaixo do esperado em nomes de telecomunicação e algum desempenho superior em saúde. Em direção ao fundo do Stoxx 600, a Tui (-16,7%) segue a perspectiva de corte de corte devido a problemas setoriais. Separadamente, a Publicis (-12,4%) está em queda após o crescimento da receita do quarto trimestre que está abaixo das expectativas; pressão de WPP (-6,2%) e Prosiebensat (-3,1%) em simpatia.

Notícias europeias de topo

Vestas espera que as margens sejam apertadas mesmo com o crescimento das vendas de turbinas

Thomas Cook vai pesar opções para a companhia aérea após perdas

Lucro total supera estimativas à medida que o crescimento da produção acelera

Fundo da Riqueza da Noruega passa a votar contra os pacotes de pagamento dos CEOs

Declínio dos indicadores de saída europeus, alimentando dúvidas sobre o rebote

Em FX, o Kiwi caiu para o fundo da pilha do G10 na parte traseira de um relatório de empregos NZ relativamente sombrio durante a noite, como o crescimento do emprego quase secou no 4 º trimestre ea taxa de desemprego subiu mais do que o esperado. Nzd / Usd agora está em torno de 0,6750 e corre o risco de testar o suporte logo à frente de 0,6700, tendo perdido aderência dos 0,6900 e 0,6800 em pouco tempo, enquanto o cruzamento de Aud / Nzd recuou acima de 1,0500 de perto de 1,0400 embora o Aussie continue enfraquecendo independentemente na mudança de RBA de um aperto para um viés neutro, com o Aud / Usd girando 0,7100 e aproximando-se de lances / suporte técnico em torno de 0,7075.

EUR / CAD / GBP - Todas as perdas estendidas contra o dólar também, e a moeda única marcada por dados mais fracos da zona do euro, confirmação de riscos econômicos por meio do último boletim mensal do BCE e rebaixamento do PIB / inflação da Comissão da UE. A Eur / Usd já preencheu lances em 1.1350, com os bears tendo como alvo o nível de 1.1320 próximo para mais interesse de compra antes dos 30 DMA em torno de 1.1316 antes de 1.1300. Enquanto isso, a consolidação dos preços do petróleo bruto e a estagnação do recente momento de recuperação combinaram com uma mudança no cenário técnico para o Loonie, que recuou dos recentes máximos para 1.3250+, e Sterling continua sofrendo com o nervosismo relacionado ao Brexit. Força do dólar (holding DXY acima de 96.500), com suporte de teste de cabo abaixo de 1.2900 (ou seja, 1.2895 onde 30 e 100 DMAs alinham).

JPY / CHF - Os outperformers relativos e beneficiando do seu apelo de porto seguro como o sentimento de risco diminui, com Usd / Jpy revertendo de outra 110.00 + incursão e Eur / Chf recuando mais de 1.1400+ embora o Franco permaneça abaixo do par contra o Buck.

Em commodities, os preços do Brent (-0,5%) e do WTI (-0,4%) estão agitados, mas estão no vermelho, apesar dos baixos níveis da sessão, já que o impacto dos dados de EIA de ontem mostrando a produção permaneceu inalterado no nível recorde de 11,9 milhões. O BPD se dissipou durante a noite, onde o comércio no complexo era praticamente plano. No recente fluxo de notícias, o NOC da Líbia não ordenou que o campo de petróleo de Sharara fosse reaberto; A Líbia está supostamente produzindo 950 mil barris por dia de petróleo. Separadamente, o oleoduto TransCanada Keystone foi fechado devido a um possível vazamento na área de Missouri; no entanto, não se sabe se o vazamento se originou de Keystone. Finalmente, fontes observaram que a produção de petróleo da Arábia Saudita caiu para 10,24 milhões de BPD, abaixo do nível alvo sob o pacto de produção da OPEP. Os preços do ouro (Unch) são silenciados e negociados dentro de uma faixa fina de USD 5 / oz, o metal amarelo ainda está acima do nível de USD 1300 / oz e continua a se movimentar junto com o dólar. Da mesma forma, o cobre da London Metal Exchange recuou dos dois meses de alta alcançados na sessão anterior, uma vez que as empresas do dólar e a ausência da China, devido às suas férias, continuam a impactar os mercados.

Calendário de Eventos dos EUA

8h30: Reclamações iniciais de desemprego, est. 221.000, anteriores a 253.000

08h30: Reclamações contínuas, 1,73 m, 1,78 m anteriores

9h45: Bloomberg Consumer Comfort, antes de 57,4

15h: Crédito ao Consumidor, US $ 17 bilhões, US $ 22,1 bilhões

Jim Reid, do DB, conclui o envoltório durante a noite

Estamos no modo de promoção de pesquisa do banco de dados completo no topo aqui esta manhã, pois acabamos de publicar uma análise de grande risco global de crescimento, fizemos uma revisão de nossas previsões de crescimento na Europa e publicamos nosso último documento do House View. Nós também temos alguns espaços deixados em um alto painel do Brexit esta tarde em Londres para oferecer aos leitores.

Durante a noite, nossa equipe econômica global publicou uma nota abrangente revisando os principais riscos de crescimento em baixa: política comercial, Brexit e China. Eles observam os cenários de “risco de cauda” para cada um, achando razoavelmente que os diferentes choques teriam efeitos díspares em várias regiões, embora uma tempestade perfeita de resultados piores em cada frente levaria a uma retração muito severa. Eles também rebaixam sua previsão de referência para o crescimento da área do euro para + 0,9% este ano. A nota completa está disponível aqui.

Separadamente, minha equipe da House View publicou a última edição de sua principal publicação, intitulada: Na encruzilhada. Eles analisam a perspectiva macro global, os principais temas e riscos e as previsões de ativos cruzados de nossos estrategistas. No geral, não há grandes mudanças nas perspectivas da edição de dezembro, mas muitas das principais questões que impactam o crescimento e os mercados devem aumentar ou ser resolvidas nas próximas semanas. O relatório está disponível aqui .

Para aqueles que querem saber exatamente o que vai acontecer com o Brexit, o DB está organizando um evento mais tarde com três palestrantes externos de alto calibre sobre a política do Reino Unido e o Brexit. James Forsyth, Editor Político da Spectator, nos ajudará a resolver o cubo de rubics das facções do Partido Conservador e os próximos votos de Westminster. Stephen Bush, editor político do New Statesmen, um dos comentadores mais ligados do Partido Trabalhista, ajudará a orientar a visão de Jeremy Corbyn para o Brexit e o governo. Allie Renison, Chefe da Europa e Política Comercial do IOD, vai ajudar-nos a compreender como a indústria está a preparar-se para nenhum acordo, e o lado das conversações da UE. O especialista do Brexit da DB, Oli Harvey, vai moderar. O evento começa às 16h45 no auditório do Deutsche Bank, depois com bebidas da DB Macro Trading. Por favor, registre seu interesse em participar aqui.

Mais sobre o Brexit mais tarde, mas ao ouvir os anúncios acima, você não perdeu muito, pois esta continua a ser uma semana tranquila, como era esperado, dada a calmaria em eventos importantes. As bolsas dos EUA terminaram ligeiramente abaixo na noite passada, com os movimentos de fechamento para o S & P 500, DOW e NASDAQ sendo de -0,22%, -0,08% e -0,36%, respectivamente. O S & P 500 fez sua série de cinco avanços diários seguidos, enquanto o dólar conseguiu seu quinto avanço, ganhando + 0,32%. Isso aconteceu depois que o STOXX 600 obteve nossos ganhos de + 0,15% na Europa, para levar a sua série de ganhos sucessivos para sete e o maior desde setembro-outubro de 2017. Os spreads do Cash HY na Europa e nos EUA foram de -6bps e -2bps, respectivamente. Treasuries e Bunds terminaram o dia perto do flat. Então, realmente não há muito o que escrever. Para ser justo, suspeito que minha esposa ficaria muito confusa se eu escrevesse para casa para lhe contar qualquer coisa sobre qualquer coisa. Na verdade, parece loucura pensar que, quando eu era estudante, costumava escrever longas cartas fluentes para velhos amigos, namoradas e familiares e depois encontrar uma caixa de correio para publicá-las. Seria interessante saber a idade do leitor mais jovem que realmente enviou cartas de amor regulares no correio, em vez de um e-mail ou um WhatsApp. Mesmo os telefonemas quando eu era estudante eram um sinal de extravagância desnecessária.

De qualquer forma, eu discordo, em termos das notícias que recebemos ontem, o Secretário do Tesouro dos EUA, Mnuchin, sem surpresa, reiterou a intenção de chegar a um acordo comercial com a China. Ele disse que "estamos nos esforçando muito para tentar atingir esse prazo e fazer um acordo". Em outros lugares, os dados do déficit comercial dos EUA de novembro foram divulgados ontem, mostrando um saldo um pouco melhor do que o esperado em - $ 49,3 bilhão. Isso poderia mecanicamente elevar as expectativas de crescimento do quarto trimestre, mas nossos economistas esperam que seja compensado pelas grandes importações em dezembro, provavelmente em um esforço para antecipar as tarifas que entraram em vigor em 1º de janeiro. desencadeou um pouco de risco com ganhos não ajudando como o dia progrediu.

De fato, relatórios mais fracos do que o esperado da Electronic Arts (-13,31%) e Take Two (-13,76%) parecem mais do que ofuscar trechos positivos da General Motors (+ 1,58%) e Snap (+ 21,59%). A Microchip Technology (+ 7,29%) também teve um bom dia depois que o CEO previu que podemos ter visto a pior parte do ciclo do setor. Essas observações ajudaram o índice mais amplo de semicondutores a aumentar + 2,59%, levando-o de volta para perto de seu nível no início de outubro.

Na Europa, nossos estrategistas de equity ressaltaram, de um dia para o outro, que, com 30% das empresas relatando, o crescimento do 4º trimestre europeu está em 1% ano-a-ano, abaixo da taxa de crescimento de 8% do terceiro trimestre. Isso está de acordo com as expectativas de consenso para as empresas que relataram. No entanto, as expectativas de crescimento de EPS para a temporada de ganhos do 4º trimestre foram reduzidas de 3% no início da temporada para quase 0% agora. Os setores de energia, bens de consumo básicos e consumo discricionário tiveram as maiores surpresas de lucro, enquanto os serviços de comunicação e tecnologia tiveram grandes decepções. Clique aqui para o link.

Ontem à noite, ouvimos da presidente do Fed, Powell, e do vice-presidente do Fed para supervisão bancária, Quarles. Powell fez uma avaliação breve, mas positiva, da economia dizendo que “a economia dos EUA está agora em um bom lugar; no momento, o desemprego está baixo, os preços estão perto da inflação de dois por cento, então estamos em um bom lugar agora. ”Quarles também fez uma avaliação semelhante da economia dizendo que“ as perspectivas ainda são muito sólidas e o mercado de trabalho está um mercado de trabalho extremamente sólido, e as pressões inflacionárias continuam mudas. ”No entanto, Quarles acrescentou que os riscos globais representam o risco mais significativo para as perspectivas e como Kaplan, do Fed, que forneceu orientações baseadas em calendários no início da semana, disse Quarles. Ele estará olhando para analisar esses riscos mais nos próximos 6 meses. Então, outro membro deve fornecer uma orientação mais explícita em termos de orientação baseada em calendário.

Na Ásia, nesta manhã, os mercados estão negociando com o Nikkei (-0,62%) liderando o declínio, com quase todos os setores sendo negociados em baixa, em meio a uma série de lançamentos, já que as ações da Softbank subiram até 17,54% com o anúncio de que a empresa recomprar até 600 bilhões de ienes (US $ 5,5 bilhões) em ações. Enquanto isso, o Kospi (-0,03%) está negociando liquidações pós-reabertura depois de três dias de feriado e o ASX da Austrália (+ 1,10%) continua seu movimento depois da surpresa de ontem na postura política do RBA. Os mercados de Hong Kong e China estão fechados para férias. Em outros lugares, os futuros do S & P 500 caíram -0,23%. Em outras notícias, o presidente dos EUA, Trump, nomeou David Malpass, funcionário sênior do Tesouro, para liderar o Banco Mundial. No passado, Malpass criticou duramente a China e pediu uma mudança na ordem econômica global.

Quanto ao Brexit, como hoje entramos no T-50 até 29 de março, foi um caso de peneirar todo o barulho novamente ontem. Os comentários mais importantes sobre a Bloomberg foram, talvez, os de Tusk, que não mediram suas palavras dizendo que há “um lugar especial no inferno para aquelas pessoas que promoveram o Brexit sem qualquer plano de como entregá-lo”. Isso não encorajará os duros brexistas a se comprometerem e, portanto, não serão vistos como úteis. Ele também confirmou que a UE não fará nova oferta ao PM May e “não vai jogar com a paz na Irlanda nem colocar uma data de validade na reconciliação”. Juncker, da CE, e maio devem se reunir nesta manhã às 10h GMT, mas há poucos sinais de concessões da UE ou da Irlanda até maio. O que é interessante é contrastar os comentários de Tusk com os da Alemanha. Ontem, a Reuters informou que um porta-voz do governo alemão havia dito que a Alemanha está "preparada para mostrar criatividade no Brexit". Isso reforça comentários anteriores mais brandos de Merkel, apesar de comentários que pareciam estar um pouco esticados na imprensa. O euro terminou -0,39% ontem.

Permanecendo na Europa, as BTPs tiveram desempenho inferior (10x + 6,6bps) ontem, depois que o novo acordo de 30 anos foi confirmado como um negócio de € 8 bilhões, que pareceu eclipsar as expectativas por um valor próximo de € 6-7 bilhões. Dito isso, a carteira de encomendas ultrapassou os € 41 bilhões e, portanto, ofuscou a demanda do mês passado por títulos mais curtos. Separadamente, a agência de notícias italiana Ansa informou que a Comissão Europeia pode rebaixar a previsão de crescimento de 2019 da Itália para tão baixo quanto 0,2% em novas atualizações que devem ocorrer hoje. Nossos economistas estão em 0,7%, em linha com a previsão do consenso do setor privado. Enquanto isso, o FMI, em sua análise da economia italiana, disse que o crescimento anual do PIB deve permanecer abaixo de 1% até 2023, acrescentando que o governo italiano está aquém das reformas necessárias para o crescimento sustentável. Finalmente, a Bloomberg informou que o BCE não vê urgência para a implementação de novas TLTROs, o que também seria pessimista para a Itália, se for verdade.

Em outros mercados ontem, o petróleo WTI fechou + 0,50% mais alto depois que os dados dos EUA mostraram construções menores do que o esperado nos estoques de petróleo e gasolina. O minério de ferro subiu + 0,76% ontem, uma vez que continua a roubar os holofotes em commodities após o trágico desastre da barragem no Brasil. Os videoclipes são verdadeiramente assustadores se você não os viu. O minério de ferro subiu + 25,53% este ano e + 36,26% em relação aos valores mínimos do início de dezembro.

Se movendo. O evento principal hoje deve ser a reunião do BoE. Embora nenhuma mudança na política seja esperada, nossos economistas esperam que o resultado seja muito mais dovish com um risco material (50% de chance) de que o MPC diminua completamente o viés de aperto e passe para o neutro. O racional é: a) dados de pesquisas domésticas significativamente mais fracos apontando para abaixo do crescimento potencial; b) condições externas mais fracas; c) perdas significativas para as previsões de inflação do BoE. No mínimo, a equipe espera que a Carney endosse o preço atual do mercado, que agora está em torno de 15bps em aumentos este ano. Mais em seu relatório aqui.

Quanto aos dados que foram divulgados ontem, como destacado no topo, os dados de pedidos de fábrica da Alemanha em dezembro fizeram com que a leitura fosse bastante sombria, com pedidos abaixo de -1,6% no mês (contra 0,3% esperado). A taxa anual enfraqueceu-se para -7,0% face ao ano anterior, o que é o mais fraco desde 2012.

Finalmente, para o dia seguinte, onde hoje de manhã temos dados mais importantes da Alemanha com o relatório de produção industrial de dezembro (+ 0,8% esperado pela mãe). Pouco depois, obtemos a balança comercial de dezembro na França e, em seguida, os dados sobre preços de imóveis em janeiro no Reino Unido. Isso tudo vem antes da reunião do BoE ao meio-dia, enquanto nos EUA esta tarde receberemos a última leitura semanal de pedidos de emprego - o que vale a pena assistir à grande alta para 253k na semana passada (desligamento relacionado ou não?) - e, em seguida, os dados de crédito ao consumidor de dezembro mais tarde esta noite. Longe disso, o Kaplan do Fed (2.15pm GMT) e o Clarida (2.30pm GMT) estão programados para falar hoje, enquanto o Mersch do BCE fala logo após o meio-dia. As últimas previsões da Comissão Européia também estão fora, enquanto os destaques dos lucros são Total, L'Oreal, Sanofi, Twitter e T-Mobile.

Nenhum comentário:

Postar um comentário