Houston: os bancos têm um enorme problema

16 de abril de 2020

Por muitos anos após a crise financeira, os bancos comerciais dos EUA foram ridicularizados quando, em vez de gerar lucros à moda antiga, coletando os juros sobre os empréstimos concedidos, ou mesmo enfrentando o Fed com suas mesas de operações (e fluxo) , eles "ganhariam" o seu caminho até um pouco acima das estimativas de consenso, liberando algumas de suas reservas acumuladas de perdas com empréstimos, que, graças à contabilidade criativa, acabariam aumentando os resultados.

O pensamento aqui foi que, tendo sofrido perdas maciças durante a crise financeira "pia da cozinha", quando todos os bancos sofreram perdas esmagadoras para serem resgatados, os bancos então "recuperaram" bilhões de perdas ao longo do tempo que seriam executadas na demonstração de resultados como uma reversão de provisões para perdas acumuladas.

Bem, após a maior expansão da história, é hora de esse processo se reverter e, em vez de liberar reservas para perdas com empréstimos, os bancos estão começando a recompô-las novamente, preparando-se para uma onda de inadimplência dos consumidores devido ao desligamento econômico dos EUA .

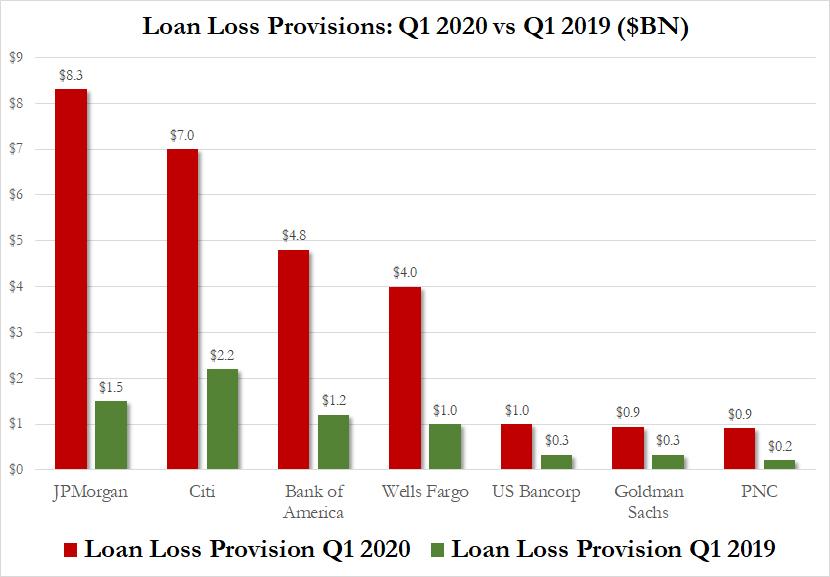

Conforme relatamos anteriormente, essa grande história da temporada de ganhos até agora - agora que todos os principais bancos de centros monetários dos EUA relataram ganhos - tem sido o quanto em provisões e reservas para perdas com empréstimos os grandes bancos dos EUA tomaram como precaução para a agitação econômica devido a a coronacrisis. Como mostrado abaixo, em média, a maioria dos bancos - desta vez incluindo o fundo de hedge conhecido como Goldman Sachs, que desde então se tornou um credor subprime para as massas com "Marcus" - viu suas provisões para perdas com empréstimos aumentarem cerca de 4x dos níveis do ano anterior, com o JPMorgan saltando ao máximo, ou pouco mais de 5x, sugerindo que os outros bancos provavelmente estão subprovisionados para a tempestade que está chegando.

Infelizmente, esses montantes de provisões não são nem de longe suficientes se a história for uma indicação.

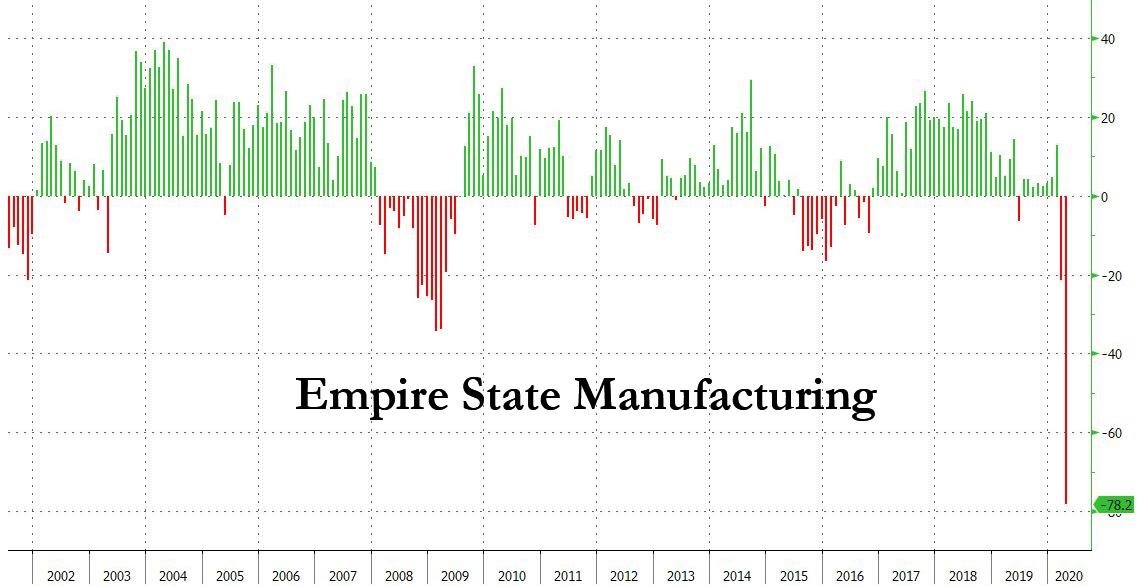

E se, em vez de usar o JPMorgan como referência, tomarmos a crise financeira como referência: afinal, já sabemos que o PIB e o desemprego serão muito, muito piores no segundo trimestre em comparação com os piores níveis da crise financeira, algo o número atual do Fed Fed demonstrou vividamente…

… E mesmo que a duração da próxima recessão permaneça incerta e seja uma função da rapidez com que a vacina contra o coronavírus é desenvolvida, é mais do que provável que as perdas totais de empréstimos correspondam, se não excederem o que aconteceu em 2008, especialmente desde então. A crise é global e não apenas baseada nos EUA.

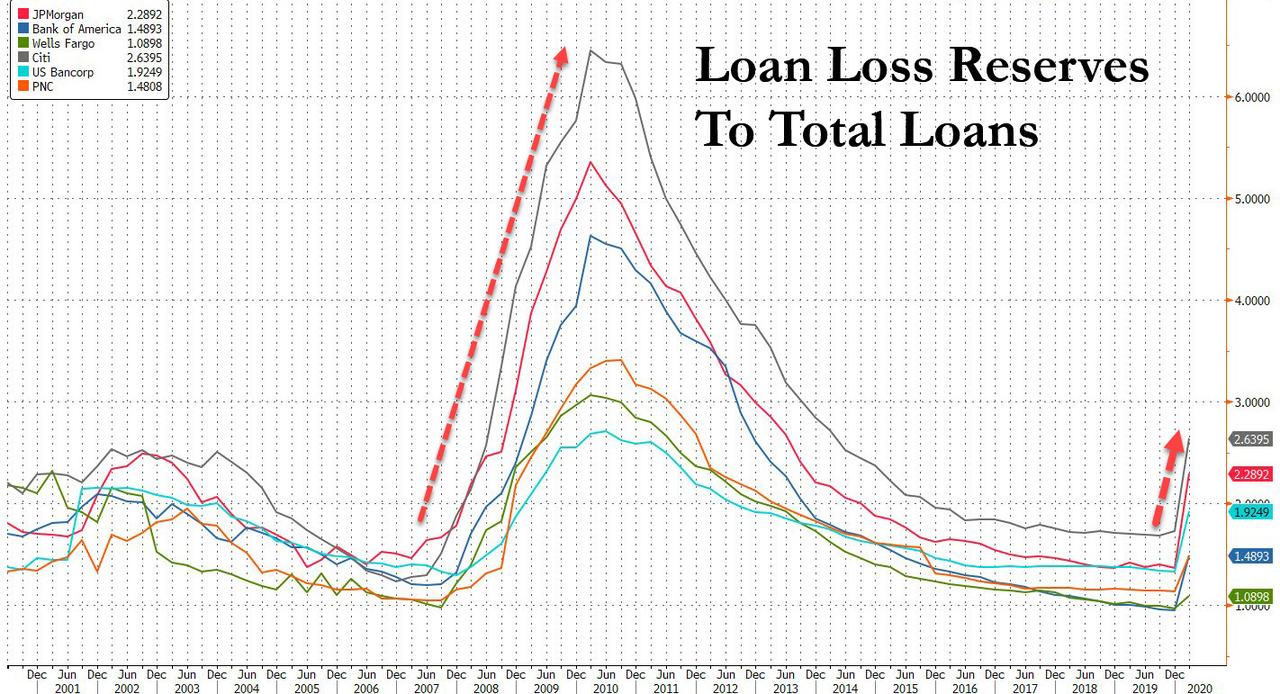

Assim, como os bancos devem ser atingidos com dezenas de bilhões de dólares cobrados - pelos quais eles estão se esforçando ao máximo para reservar, mesmo que não tenham idéia do quão ruim será o impacto -, decidimos analisar o que os bancos fizeram no após a crise financeira. O que descobrimos é que a maioria dos bancos reservou perdas totais entre 4 e 6% do total de empréstimos. Desta vez? Até o momento, é inferior a 2%, conforme mostrado no gráfico abaixo.

Isso significa que há uma razão pela qual os bancos não quiseram discutir quais seriam suas provisões futuras e poderiam ser - porque eles sabem muito bem que, se a crise financeira for um modelo, ainda há um longo caminho a percorrer antes que os bancos sejam adequadamente provisionados. Por outro lado, o CFO do BofA Donofrio ficou quase irritado em algumas ocasiões ao responder às perguntas de quanto mais reservas o banco precisaria no segundo trimestre, dizendo que as reservas bancárias se baseiam no que sabemos no momento e que, se ele soubesse quanto maior reservas seria ele "adicioná-los agora."

Bem, se ele não os adicionar agora, ele os incluirá no segundo trimestre, quando as provisões para perdas com empréstimos explodirem, e esperamos que as expectativas de perdas bancárias subam dois dígitos na maioria dos bancos, à medida que o fantasma das perdas com empréstimos em 2009 se materialize totalmente.

Então, para colocar tudo em contexto, até agora os 4 grandes bancos reservaram US $ 24 bilhões adicionais no primeiro trimestre para perdas futuras. Porém, se o GFC indicar qualquer padrão de inadimplência, a quantidade real de perdas, descargas e inadimplências aumentará 3x-4x em comparação à linha de base atual, o que significa que, nos próximos trimestres, os bancos terão que tomar outros US $ 75 a US $ 100 bilhões em reservas para empréstimos que dão errado, acabando com anos de lucros, que não eram usados para um fundo de dias chuvosos, mas para pagar por recompras de tambores.

Isso, para dizer o mínimo, é um grande problema para os bancos que até agora eram generosamente sobrecapitalizados, porque se o setor bancário dos EUA enfrentar US $ 100 bilhões (ou mais) em perdas com empréstimos, o Fed não terá escolha a não ser uma vez novamente intervir e socorrer o setor financeiro dos EUA.

Como saberemos se os bancos estão realmente enfrentando um Everest de perdas com empréstimos, em vez de uma colina? Fique de olho nessas atualizações de transferência. Embora eles ainda não atendam, uma vez que o fizerem, será uma avalanche de consumidores que se recusam ou não conseguem pagar seus empréstimos, prejudicando os bancos com a perda. A única questão, então, é se os bancos continuarão com os contribuintes com o que está moldando mais um socorro aos contribuintes do sistema financeiro dos EUA.

Nenhum comentário:

Postar um comentário