Wall Street está convencida de que uma recessão é iminente ... mas não quer admitir

16 de janeiro de 2019

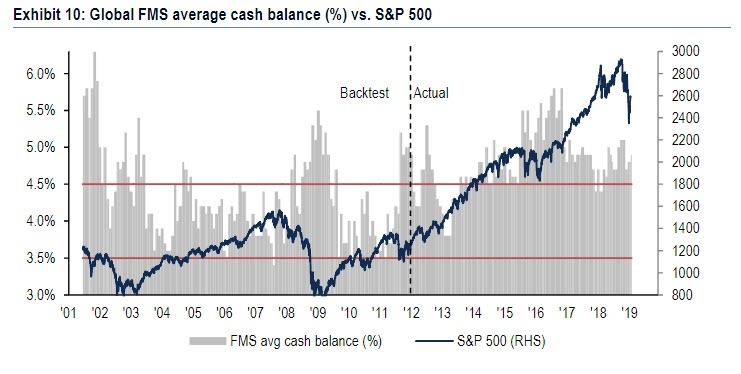

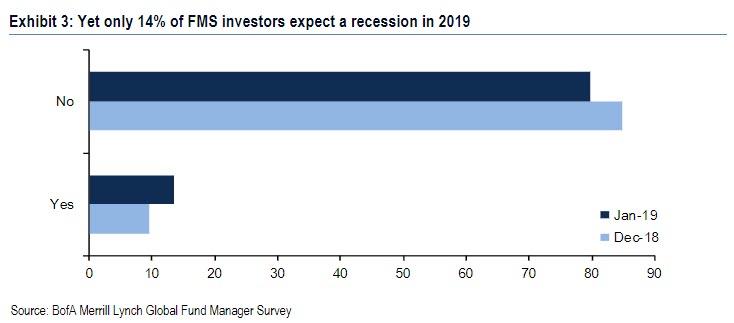

A mais recente pesquisa do BofA Fund Managers Survey, que aconteceu entre 4 e 10 de janeiro ou logo após o pior mês de dezembro para o S & P desde a Grande Depressão, e entrevistou 234 participantes com US $ 645 bilhões, as expectativas dos investidores para o crescimento do PIB global continuam em queda, 60% dos entrevistados acham que o crescimento global vai enfraquecer nos próximos 12 meses, a pior perspectiva da economia global desde julho de 2008 e abaixo da mínima em janeiro de 2001. De fato, como observa Michael Hartnett, da BofA, a FMS Global as expectativas macro são “muito baixas a menos que a recessão seja iminente”, o que, naturalmente, significa que tudo o mais é igual, Wall Street agora está certa de que uma recessão é iminente.

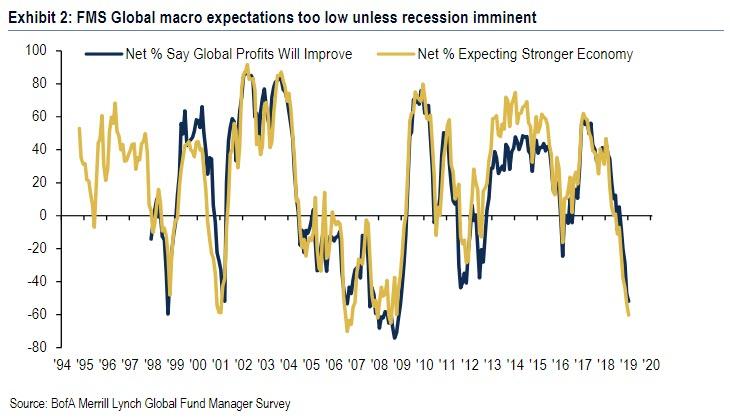

O que também é um paradoxo, porque quando perguntados de forma diferente, se esperam uma recessão em 2019, apenas 14% disseram que sim, então, de alguma forma, os melhores e mais esperados de Wall Street esperam uma recessão econômica e lucrativa sem realmente esperar uma recessão. Em vez disso, os profissionais de investimento dos Estados Unidos pedem uma "estagnação secular" nos próximos 2-3 trimestres, em vez de uma recessão.

Por que o último e não o primeiro? Porque uma recessão exigiria necessariamente que as ações caíssem muito mais do que apenas o mercado de 20% observado a partir das altas de setembro, um resultado que os gestores de fundos estão muito menos dispostos a conceder.

Em outras palavras, enquanto Wall Street está convencida de que uma recessão é iminente - se apenas para fins genéricos que não têm nada a ver com o bônus de final de ano - quando se trata de seus portfólios, ninguém quer admitir o que está prestes a acontecer.

Em linha com o colapso nas perspectivas de crescimento econômico, janeiro também viu outra queda acentuada nas expectativas de inflação, que caiu para 19% dos entrevistados, esperando que o IPC global suba no próximo ano; esse foi o segundo maior colapso de dois meses registrado e uma reversão maciça do recente pico de 82% líquido em abril de 2018.

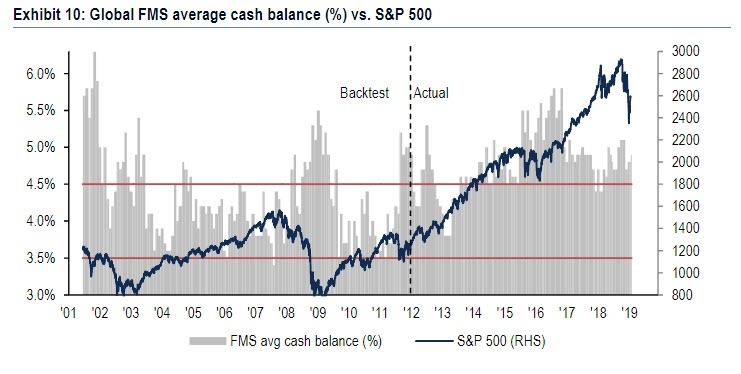

Ao mesmo tempo, o saldo médio de caixa de acordo com os entrevistados subiu ligeiramente para 4,9%, ante 4,8% no mês passado - o que, aliás, está pouco acima da média de 4,5% dos últimos 10 anos - enquanto o indicador BofAML Bull & Bear caiu de 2,2 para 2,1, logo acima do território “buy”, atingido em 3 de janeiro.

Além da economia mais ampla, as preocupações dos investidores sobre o ciclo de crédito também continuam a subir, já que 48% dos gestores de fundos acreditam que os balanços das empresas devem ser superalavancados, em meses consecutivos de altas recordes. É claro, este é mais um exemplo de dissonância cognitiva, porque, por um lado, os investidores nunca estiveram mais preocupados com a alavancagem, por outro, mal podiam esperar para começar a licitar títulos de alto risco e subscrever títulos BBB com classificação BBB.

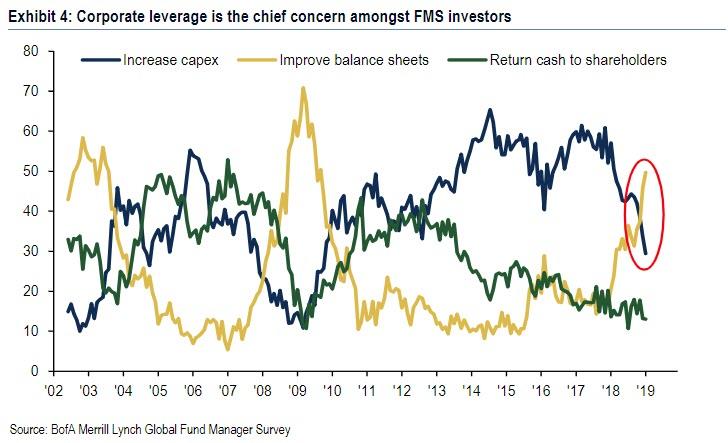

Pela primeira vez desde 2009, a alavancagem corporativa é a principal preocupação entre os investidores do FMS, com metade dos pesquisados preferindo que as empresas usem dinheiro para melhorar os balanços, em vez de aumentar o investimento (39%) ou devolver dinheiro aos acionistas (13%)

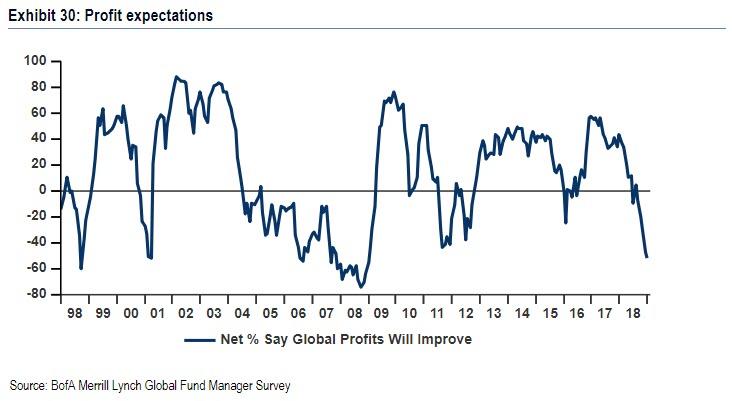

Enquanto 23 dos 24 estrategistas de Wall Street esperam que a S & P suba em 2019, a pesquisa de janeiro encontrou - paradoxalmente - a pior perspectiva de lucros desde 2008, com 52% dos investidores esperando que os lucros globais se deteriorem no próximo ano. ; isso marca uma grande reversão de apenas 12 meses atrás, quando 39% líquidos disseram que os lucros iriam melhorar e, desnecessário dizer, é outro exemplo da desenfreada dissonância cognitiva predominante em Wall Street, onde todos querem ações mais altas, mas ao mesmo tempo querem soar. prudente e cuidadoso em pesquisas perfeitamente sem sentido, dizendo que eles sabiam o tempo todo que os lucros agora estão enfrentando uma contração.

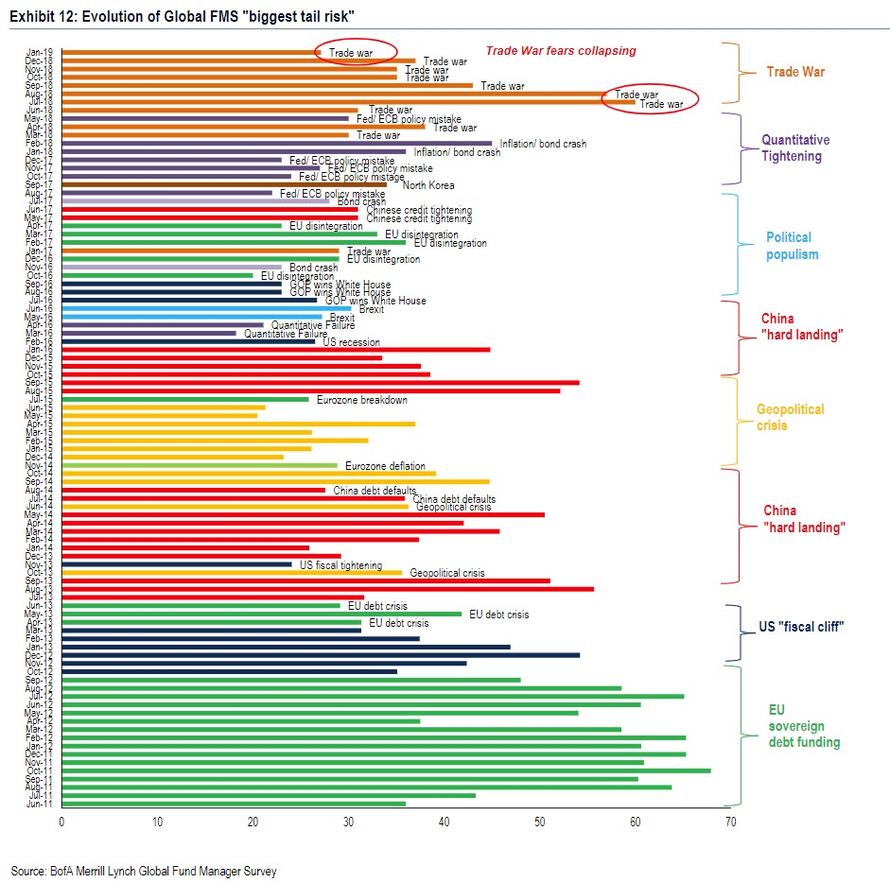

Finalmente, voltando às duas cartas favoritas de todos do FMS, a edição de janeiro descobriu que uma guerra comercial encabeça a lista dos maiores riscos finais citados pelos investidores pelo oitavo mês consecutivo, com 27% mais preocupados com esse “risco de cauda”, seguido por QT em 21% e empatado com a China Slowdown, também em 21% (nosso dinheiro está na China), embora, como mostra o gráfico abaixo, as preocupações tenham diminuído desde a alta do verão.

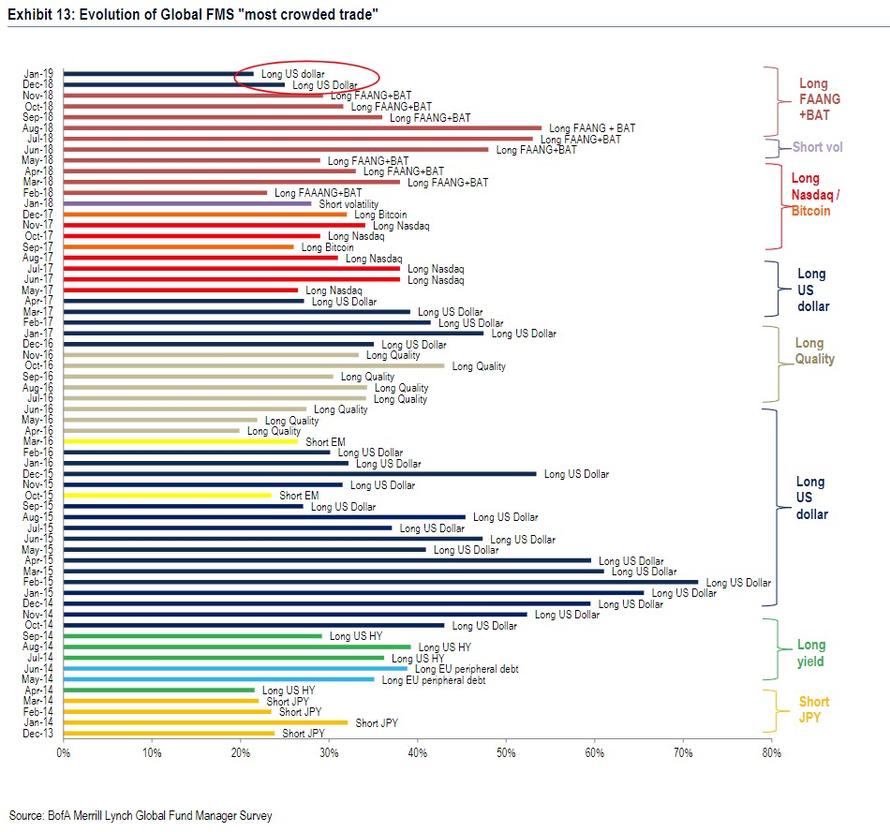

Mais notável é que, apenas pela segunda vez em um ano, o USD Longo (21%) liderou a Long FAANG + BAT (19%) como o comércio mais concorrido citado pelos investidores; os três primeiros são arredondados por EM curto (17%)

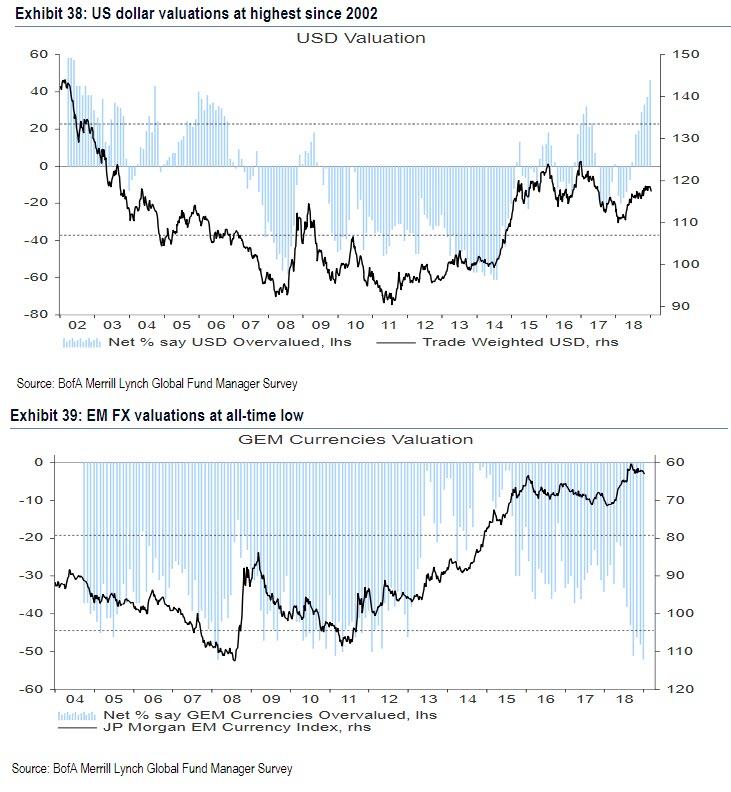

E ainda, no mais recente exemplo de dissonância cognitiva, o posicionamento lotado no comércio do USD longo parece vulnerável, pelo menos de acordo com a pesquisa, já que os investidores dizem que as avaliações do USD estão no seu nível mais alto desde 2002; Enquanto isso, as avaliações cambiais dos Mercados Emergentes, obviamente, estão no nível mais baixo desde que a questão da pesquisa começou em 2004,

Embora resumir todas essas contradições intelectuais seria impossível, o CIO Michael Hartnett tentou, dizendo que “os investidores continuam pessimistas, com as expectativas de crescimento e lucro caindo este mês”… “mesmo assim, seu diagnóstico é estagnação secular, não recessão, como gestores de fundos estão precificando em um FED dovish e curva de rendimento mais íngreme. ”

Em outras palavras: todo mundo está esperando o pior… e todos também esperam que o Fed intervenha e resgate seus portfólios. É claro, por que esses gerentes de fundos recebem muito dinheiro.

Nenhum comentário:

Postar um comentário