Epocalypse logo ali na estrada pelo inferno para economia global e mercado de ações dos EUA

By David Haggith / GoldSeek

Primeiro, eu disse que acreditava que o mercado de ações dos EUA cairia em janeiro, mas também disse que janeiro não seria a maior queda, mas apenas a primeira queda que inicia um colapso econômico global: o grande problema para a economia e o mercado de ações, Eu disse que apareceria no “início do verão”. Foi quando a quebra do mercado de ações, que começou em janeiro, diminuiria sua segunda grande etapa, e as rachaduras econômicas globais se tornariam grandes o suficiente para que poucos pudessem negá-las.

(Agora eu adicionarei uma previsão - que até pior será revelado no outono ... a menos que o verão se torne tão ruim que os bancos centrais rapidamente reverterão o curso em desfazer seus balanços e aumentar o interesse; mas eu acho que eles manterão seus cursos prometidos no outono e em uma crise econômica global.)

O mercado de ações despencou em janeiro e em fevereiro, com a Dow eventualmente tendo sua maior queda em um único dia em sua longa história. Essa queda detonou o Trump Rally, e o mercado nunca se recuperou, deixando as ações dos EUA (e ações em todo o mundo) quebradas em "território de correção" por meio ano. Com meio ano de perspectiva agora, aqui está uma retrospectiva esse evento fez:

Ações globais (exceto EUA), ações dos EUA e ações bancárias grandes demais para falir. Onde a tendência do mercado mudou abruptamente para todos?

Espero pacientemente durante a primeira metade do ano para falar em profundidade sobre como minha previsão de janeiro foi justificada porque senti que precisamos de muitos meses para discernir se uma tendência realmente foi quebrada. Você pode ver agora como o aumento acentuado dos estoques no final de 2017 acabou sendo nada mais do que a exuberância irracional que levou ao desastre (que, também, como eu disse que se mostraria na época), que caiu rapidamente como construiu porque era vazio de substância.

Você também pode ver que os problemas que os mercados globais de ações estão experimentando não começaram com a recente imposição de tarifas comerciais (como a mídia está dizendo em grande parte porque eles não têm nenhum conceito dos fundamentos subjacentes), apesar de uma guerra comercial estar praticamente assegurada. para desempenhar um importante papel composto, tendo em conta os dois anos de ameaça do presidente Trump a uma guerra comercial (primeiro como candidato Trump e depois como Presidente Trump).

Não, o evento que desencadeou o desaparecimento de todos os mercados de ações do mundo foi exatamente o que eu expus no começo do ano passado. Você pode ver claramente que a queda em todos os mercados começou no dia em que o Federal Reserve (Fed, o banco central dos EUA) aumentou seu programa de flexibilização quantitativa em 100%, que era no final de janeiro. Você também pode se lembrar de minha redação no ano passado que eu não achava que o aperto quantitativo do Fed, que estava previsto para começar no outono, fosse o suficiente para criar muito choque no outono; mas que, quando o aumento de janeiro chegasse, nós sentiríamos alguns saltos reais na estrada.

Dê uma olhada no gráfico acima, e você também verá onde uma quebra ainda mais íngreme começa para os principais estoques dos bancos - no final de abril, quando o Fed implementou o próximo aumento prometido na taxa em que está desenrolando seu saldo. Folha.

O que está realmente acontecendo é que, como o Fed está deixando o ar sair de todos os pneus, todos os mercados de ações do mundo - já que o dólar é uma moeda global - estão se tornando menos estáveis. Eles estão se tornando menos estáveis porque sempre foi apenas o dinheiro do banco central, fácil e gratuito, que suporta um efeito de riqueza artificial em ações e títulos. Portanto, à medida que mais ar sai da falsa recuperação, todos os mercados são menos capazes de suportar os choques na estrada que os atingiu. O amortecedor à prova de falhas de que "o Fed está de costas" desapareceu.

Foi minha tese central desde o início deste blog que a recuperação do Fed foi uma miragem que terminaria assim que o suporte vital artificial do banco central fosse finalmente removido. Cada vez que eles recuaram, tivemos problemas - nem sempre tão ruins quanto eu previa no caminho, mas sempre severos e sempre exatamente dentro do cronograma com seus recuos. Agora, o suporte à vida do Fed está sendo completamente removido, mas ainda obtemos algum benefício do apoio artificial da maioria dos outros bancos centrais do mundo.

Não havia absolutamente nenhuma chance de que a recuperação do Fed, que não fez nada para corrigir as graves falhas baseadas em dívidas em nossa economia (mas apenas as exacerbou), se mostrasse sustentável. A idéia de que você pode construir a riqueza nacional duradoura a partir do falso efeito de riqueza das montanhas da dívida é uma fantasia risível.

Foi por isso que previ com confiança no ano passado que a segunda grande etapa do mercado acionário dos EUA ocorreria no início do verão de 2018, porque o Fed mais uma vez (no final de julho, pouco antes do meio do verão) aumentaria sua deflação de oferta monetária. já se tornou bastante forte. O aumento de 25% no QT em julho é de 25% de um número muito maior, e esse aumento será maior quando o mundo já estiver fraco e fraco em relação aos aumentos anteriores. É aí que as coisas ficam interessantes, especialmente sob as incertezas que acompanham um presidente conhecido por ser tempestuoso, imprevisível e até mesmo errático.

O caminho para a recuperação é através da Grande Depressão

Os mercados (quando não estão sendo suavizados pelo suporte de vida artificial dos bancos centrais) não gostam da incerteza. Assim, as coisas ficarão ainda mais interessantes no outono, quando o Fed finalmente acelera sua trepidação desenfreada a toda velocidade, assim como o ciclo eleitoral dos EUA entra em modo de combate total. Daquele ponto em diante, é todo o caminho até o Fed até que eles descubram que criaram o próximo colapso econômico.

Finalmente, tudo vai voar fora da estrada completamente no final do ano se o Banco Central Europeu ainda tem a coragem (altamente duvidoso até então a menos que a crise em desenvolvimento é intencional) para iniciar o seu próprio desenrolar como prometido. A estrada à frente fica mais rochosa e rochosa, e o clima é escuro e tempestuoso; e nosso carro já está quase rodando em suas jantes e quase sem gasolina.

O Trump Tax Cuts, que estava longe de ser uma realidade quando eu fiz essas previsões, vai ajudar os EUA, é claro (e especialmente ajudar os ricos a resgatar); mas eles não vão ajudar o resto do mundo. Você já pode ver que esses cortes de impostos não foram suficientes para que as ações dos EUA superassem a deflação de oferta monetária do Fed até agora (mesmo com as recompras de ações de registros criadas a partir desses incentivos fiscais).

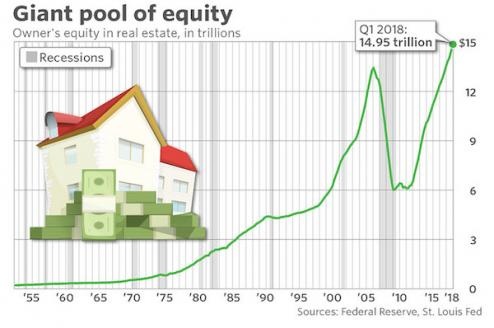

Embora eu ache que os cortes de impostos estão apenas começando a acelerar, eu também acho que o próximo aumento na velocidade de desenrolamento do Fed continuará a se arrastar sobre eles de uma maneira proporcional que dificulta sua eficácia - tão onipresente é essa enorme força deflacionária. . (Não estou falando aqui de deflação de preços, embora isso possa / deva vir a seguir.) Por enquanto, as ações dos EUA estão muito prejudicadas e os estoques globais estão morrendo em todos os lugares. Onde você vai ver a deflação é exatamente onde você viu a inflação durante a flexibilização quantitativa do Fed - ações e, eventualmente, os preços da habitação. Isso é o que o Fed bombeou; é o que agora está deixando o ar sair de volta (embora misteriosamente pense que pode deixar o ar sair sem esvaziar as coisas que o ar quente inflou).

O Epocalypse que começou insidiosamente em janeiro ficará prontamente aparente neste verão. Como o verão está apenas começando, vamos dar uma olhada agora para saber se a próxima fase desse colapso econômico (que eu disse que se desdobra lenta mas maciçamente como uma montanha que está se arrastando em seções) parece mais provável ou menos provável. Faremos isso apenas recapitulando as manchetes recentes que refletem as tendências econômicas / de mercado:

MUDANÇAS NO TOPO DA ECONOMIA

Dow pode ter a mais longa derrota desde 1978: “O Dow pode estar prestes a sofrer sua maior série de derrotas em 40 anos. O índice perdeu oito dias seguidos e muitos deles foram punitivos. Agora, se o Dow perder de novo hoje, fazendo nove dias seguidos, será o maior período desde 1978. Desde 1896, o Dow sofreu apenas dez rajadas de nove dias ou mais ”.

Atualização do mercado: a volatilidade produz um retorno impressionante à medida que os riscos comerciais afundam os estoques globais: “Todos os principais índices de Wall Street caíram bastante na primeira sessão da semana. O índice S & P 500 de grande capitalização recuou 1,7%, para 2.717,07, com nove dos 11 setores primários terminando em baixa. As ações da tecnologia da informação caíram mais forte, caindo 2,3% ”.

Gestores de Fundos de Hedge Ver Eco de Crashes Passados em Mercados: “As fileiras de gerentes de fundos de hedge que esperam o iminente caos do mercado estão crescendo. Greg Coffey, ex-gerente da Moore Capital Management, que começou a negociar em sua própria empresa este ano, está comparando a turbulência em maio ao fim da bolha das pontocom em 2000 ... juntando-se a um coro crescente de investidores prevendo o fim da crise. Rali de uma década nos preços dos ativos, à medida que os bancos centrais avançam para normalizar as políticas e a ascensão do populismo ameaça o comércio em todo o mundo. O bilionário George Soros alertou em maio sobre uma crise financeira iminente… Os fantasmas de 2000 estão sobre nós.

Como qualquer touro de equidade pode encará-lo seriamente e sorrir quando os Financeiros ganharem 1,3%, como fizeram ontem, e estão em terreno oficial de "correção"? Como isso comporta uma narrativa otimista, considerando que as finanças são a força vital da economia? (David Rosenberg)

É hilário ler as respostas do tweet de que os EUA vencerão a guerra comercial porque o índice de Xangai está em andamento. Enquanto isso, os construtores de casas SPX caíram 20%, os bancos caíram 13%, os estoques de automóveis caíram 10%, os Transportes caíram 8%. Que mercado! (Rosenberg)

O Dow e o S & P 500 tiveram seu maior ganho intradiário desde fevereiro: “O índice Dow Jones Industrial Average perdeu nesta quarta-feira seu maior ganho desde fevereiro, devido à venda de ações de bancos e empresas de tecnologia e internet. O S & P 500… também marcou sua maior vantagem desde fevereiro…. A reversão de quarta-feira ocorre quando preocupações relacionadas ao comércio criam temores entre os investidores, temerosos de que a disputa atual entre os EUA e seus parceiros comerciais, a China e a União Européia, se transforme em uma guerra comercial que prejudica as economias globais. O Nasdaq Composite Index Index COMP, com tecnologia de -1,54%, dado o foco na tecnologia, viu uma queda mais pronunciada. ”

É por isso que os investidores do mercado de ações estão tão preocupados com a escaramuça comercial dos EUA: "A maioria dos investidores não precisa lembrar da capacidade de Pequim de enviar ondulações pelos mercados financeiros globais por meio de sua moeda. Menos de três anos atrás, uma desvalorização da moeda chinesa, também conhecida como renminbi, desencadeou uma forte liquidação nos mercados de ações globais que também engoliu Wall Street. "Eu tenho preocupações de que eles poderiam fazer um rápido ajuste não anunciado e acho que isso pode ser muito perturbador aqui, porque foi a última vez."

A China implementou discretamente uma taxa de 6% em todas as importações dos EUA: “Desde que Trump começou a chocar seu sabre de guerra comercial, os últimos três meses viram o Yuan chinês despencar acima de 6% (quase 4% últimas duas semanas sozinho) .... Essa queda maciça no valor do Yuan espelha a desvalorização violenta, estalada em 2015…. Tudo isso subitamente torna as importações dos EUA para a China 6% mais caras do que no primeiro trimestre - uma tarifa furtiva. ”

Nota vazada por chinês Think Tank adverte do potencial "Financial Panic": "O Shanghai Composite já caiu para um mercado de urso de suas elevações 6 meses atrás .... Os padrões corporativos estão subindo, e o impulso de crédito mais importante está diminuindo… Esta manhã, a Bloomberg informou sobre um relatório vazado de um think tank apoiado pelo governo chinês que alertou para um potencial "pânico financeiro" na segunda maior economia do mundo. O think tank também alertou que as compras alavancadas de ações - ou seja, ações compradas com empréstimos de margem - atingiram níveis vistos pela última vez em 2015, quando uma quebra no mercado eliminou US $ 5 trilhões de valor. ”

Negociadores chineses se voltam para a Europa em busca de aquisições e perdem US for Now: “A rápida deterioração das relações comerciais e de investimentos entre Washington e Pequim está causando mais problemas aos negociadores chineses que já viram o grande número de aquisições chinesas de ativos norte-americanos tomar um grande sucesso… . As empresas chinesas gastaram apenas US $ 1,6 bilhão em ativos norte-americanos, uma queda de quase 80% em relação ao mesmo período do ano anterior. "Agora estamos nos concentrando em negócios ligados à Europa e mantendo os negócios dos EUA em espera. A guerra comercial entre a China e os EUA, se não a curto prazo, será uma coisa a médio prazo e levará algum tempo a concluir. '”

Os estoques terminam decisivamente mais baixos à medida que grandes nomes de tecnologia e internet são vendidos; os índices fecham no nível mais baixo de junho: “O S & P 500 fechou abaixo de um nível técnico observado de perto [sua média móvel de 50 dias], o que pode ser um sinal de que a fraqueza recente dos estoques ainda não terminou…. O Dow Jones Industrial Average… fechou abaixo de sua média móvel de 200 dias para uma terceira sessão consecutiva, um nível que é freqüentemente usado como um indicador do momentum de longo prazo de um ativo…. O setor financeiro recuou 1,3% em sua 13ª queda diária consecutiva, ampliando o que já foi a maior série de perdas de sua história. "Acho que a volatilidade está voltando ao mercado dos EUA e que poderemos ver outro ciclo de correção".

"Padrinho" da análise de gráficos diz que o mercado de ações está lidando agora com "ação mais feia": "O proeminente técnico de mercado Ralph Acampora está cada vez mais preocupado com as recentes movimentações no mercado de ações, notadamente na Dow Jones Industrial Average. O que ele observa atualmente sugere que a dinâmica de alta das ações pode estar se desfazendo… O Dow… na segunda-feira fechou abaixo de sua média móvel de 200 dias pela primeira vez desde junho de 2016…. A gigante industrial Caterpillar Inc. CAT, -0,69% viu suas ações entrarem no mercado de urso na segunda-feira. ”

À medida que a curva de rentabilidade se achata: a curva de juros dos EUA continua a se achatar, com a quarta-feira vendo novos spreads baixos de 11 anos. Como você já sabe, isso tem implicações significativas a longo prazo [da recessão…. Um novo recuo em 2007. ”

Setor de manufatura crescendo com ritmo menos robusto: “Um dos destaques da expansão atual foi a recuperação da produção. Bem, essa recuperação pode ser moderadora. As encomendas de bens duráveis caíram em maio, marcando a segunda queda mensal consecutiva. Os declínios foram praticamente em toda a linha…. Ano: -2,2%… Os gastos de capital também diminuíram… Embora os cortes de impostos tenham proporcionado os meios de investir, as empresas não o fizeram de forma consistente, já que os gastos foram altos e baixos como um ano a ano. ”

O índice de casas e apartamentos nos Estados Unidos subiu 6,4% em abril em relação ao ano anterior ... de acordo com o Índice Nacional de Preços de Casas e Câmeras CoreLogic Case-Shiller da S & P. O índice está agora 8,8% acima do pico de amores da "bolha imobiliária 1" em julho de 2006 ... o pico da bolha imobiliária definitiva que então desmoronou e ajudou a empurrar o sistema financeiro global para a beira do abismo ".

Teste do Fed fracassa Deutsche Bank, Forças do JPMorgan, Goldman e Four Four para limitar os pagamentos: “O Fed falhou a subsidiária americana do Deutsche Bank AG, citando“ deficiências generalizadas e críticas ”em seu planejamento, limitando a capacidade da unidade de enviar capital para a Alemanha. .

O Goldman Sachs Group Inc. e o Morgan Stanley - concordaram em congelar os pagamentos nos níveis dos anos anteriores. Ambos os bancos foram obrigados a refrear seus planos de recompra de ações e dividendos depois que o Fed avisou que suas propostas iniciais, mais otimistas, os deixariam com amortecedores de capital inadequados ”.

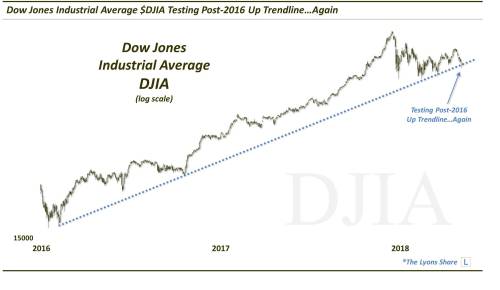

Equity Bull Markets Toeing A Linha (Trend): Índices de acções que testam as tendências de alta do mercado de touro chave. Especificamente, vários estão testando seu mercado de alta cíclico. [Ou seja, testar para baixo em relação à sua linha mais forte de suporte técnico.] ... essas linhas de tendência de ~ 2 anos têm significância considerável. Eles forneceram o apoio necessário para manter o ritmo de avanço dos mercados em alta até o momento. Portanto, um rompimento de tal suporte minaria o ritmo de avanço, no mínimo - e potencialmente sujeitaria os mercados a uma pressão negativa significativa…. Várias destas linhas de tendência estão atualmente sob o domínio de vários índices de ações, tanto no país quanto no exterior. O fato de termos uma abundância de testes em andamento sugere simultaneamente que estamos em outra importante conjuntura no mercado global - portanto, fique atento.

Como prova de quão significativa foi a queda do final de janeiro / fevereiro ...

O mercado de ações está a poucos dias de estabelecer um recorde de baixa: “O Dow e o S & P 500 estão a 10 dias de negociação das suas correções mais longas desde 1984. Tanto o Dow Jones Industrial Average… como o S & P 500… estiveram no território de correcção durante meses … Quando as preocupações de que a inflação estava retornando à economia provocaram uma onda de vendas que levou a uma queda de 10% em relação aos níveis recordes atingidos no início do ano…. Nenhum dos índices conseguiu se recuperar completamente ... o que seria necessário para eles saírem do território de correção. ”

As sanções iranianas podem em breve empurrar os preços do petróleo acima de US $ 90 o barril, disse Bank of America Merrill Lynch: "A tentativa sustentada do presidente Donald Trump de interromper as exportações de petróleo do Irã poderia em breve ajudar a empurrar os preços do petróleo acima de US $ 90 por barril", disseram analistas à CNBC. "Estamos nos movendo para um ambiente onde as interrupções no fornecimento são visíveis em todo o mundo ... e é claro que o presidente Trump tem sido bastante ativo na tentativa de isolar o Irã e conseguir que aliados dos EUA não comprem petróleo do Irã." US $ 78,18 na quinta-feira.

EPFR: Investidores Globais Puxam US $ 29 Bilhões De Ações: “Puxando bilhões de ações É a coisa nova. O sentimento no mercado de ações tem claramente azedado ultimamente, como pode ser visto pelos últimos dados da EPFR mostrando que as ações globais tiveram saídas de US $ 29 bilhões na semana passada, ou a maior em 20 semanas. As ações dos EUA registraram saídas de US $ 23,6 bilhões ”.

Bancos de gastos do consumidor como metas de inflação superam as metas do Fed: “EUA os gastos do consumidor subiram menos do que o previsto em maio, quando os gastos com serviços caíram e os americanos economizaram mais de sua renda. A inflação superou a meta do Federal Reserve em mais do que o esperado. As compras subiram 0,2% em relação a abril ... e o indicador de preço preferencial do Fed subiu 2,3% em relação ao ano anterior. ”Ajustados pela inflação, os gastos do consumidor pararam de crescer.

Retorno do investimento em previdência pública cai para quase 3 anos de baixa

Retorno de pensão pública dos EUA próximo a três anos: Os 100 maiores sistemas previdenciários de funcionários públicos dos EUA ganharam apenas US $ 14,3 bilhões em seus investimentos no primeiro trimestre, seu pior desempenho desde setembro de 2015, de acordo com dados do US Census Bureau. Os ativos totais dos fundos de pensão caíram US $ 27,8 bilhões, ou 0,7%. O desempenho abaixo do esperado no primeiro trimestre foi impulsionado por vários fatores, especialmente a volatilidade das ações, segundo Roy Eappen, analista sênior da Wells Fargo Securities. Foi uma mudança radical em relação à certeza que prevaleceu no quarto trimestre de 2017.

A VOLATILIDADE AO LONGO DO DOWNSLOPE É A NOVA TENDÊNCIA

Agora, isso é interessante: aqui está uma olhada na volatilidade real da equidade (não volatilidade implícita medida pelo VIX), mas número real de dias em um ano quando o S & P 500 subiu ou diminuiu mais de 1% contra um cenário de baixa mercados. Observe que não há tempo neste gráfico quando a volatilidade no S & P 500 disparou tão drasticamente quanto neste ano (e o número total de dias extremos está longe de estar) quando não estávamos em um mercado de baixa ou não entra imediatamente em um:

Número de dias com movimentos de preços de ações de 1% ou mais no S & P 500.

A volatilidade não disparou tanto para cada mercado de baixa, mas toda vez que ela disparou, estávamos em um mercado em baixa no ponto em que a volatilidade começou a subir, ou entramos rapidamente em um. Seria uma anomalia absoluta se tivéssemos tantos dias extremos para cima ou para baixo (especialmente estando apenas na metade do ano) e não entrássemos rapidamente em um mercado em baixa (ou descobríssemos que a crise que começou em janeiro é um mercado em baixa, dado mais tempo para correr mais fundo Se o ano mantiver altos e baixos a esse ritmo, será o pico mais alto do gráfico.

Não me diga que as coisas não aconteceram em janeiro. Por um ano com recompras de ações e recorde de quebra de impostos e uma única repatriação de anos de lucros estrangeiros a baixas taxas de impostos acompanhada de gastos governamentais quase recorde (estímulo fiscal) ... 2018 parece absolutamente abismal!

Meu ponto não é que todas as tendências se voltaram para baixo. Eu poderia citar outras manchetes da semana passada ou duas que mostram notícias econômicas positivas. Meu ponto é que várias tendências importantes e importantes azedaram desde janeiro. Zero Hedge resumiu as indicações do início do verão de uma desaceleração global da seguinte forma:

O Deutsche Bank mergulhou em novos patamares em todos os tempos, arrastando para baixo os bancos europeus ... os temores da guerra comercial enviaram estoques chineses de tecnologia e nomes automotivos europeus ... o Shanghai Composite entrou em um mercado de baixa e o rendimento do crash 10Y ]… Títulos, moedas e ações de mercados emergentes foram pulverizados junto com o aumento do dólar e o petróleo forçou intervenções nos bancos centrais por países como China, Índia e Brasil. “No início desta semana, acreditamos que os 'somente longos' tinham um incentivo para reduzir a exposição à dinâmica e, possivelmente, aumentar os ativos de caixa ou aversão ao risco. Atualmente, não parece que isso pode acontecer rápido o suficiente.

E isso é apenas o verão onramp. Nós nem chegamos ao aumento de 25% do Fed em sua taxa de descontração, que aparecerá no final de julho. Com uma exceção, toda vez que o Fed fez um pequeno aperto quantitativo - mesmo quando não houve aumento na taxa de desistência - o S & P 500 caiu 0,5% ou mais… até 2%. Então, apertem os cintos! A estrada à frente é dura e o Fed está sugando o ar dos pneus.

Nenhum comentário:

Postar um comentário