Fundos de dívida privada dos EUA se preparam para recessão econômica

Zero Hedge

September 2, 2019

September 2, 2019

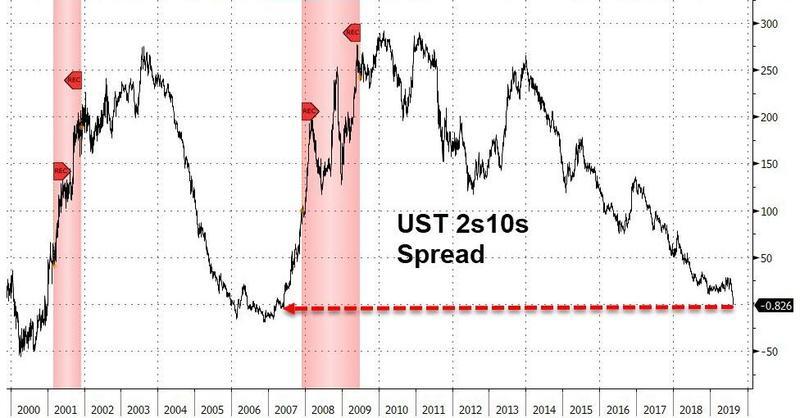

Com a recente inversão da curva de 2 a 10, as probabilidades de uma recessão no próximo ano estão subindo, o que significa que os fundos de crédito privados e as empresas de desenvolvimento de negócios (BDCs) estão preparando ativamente carteiras para uma crise econômica, informou a Reuters.

Uma queda no emprego, inflação e indústrias alimentou o medo de uma possível recessão nos próximos 12 meses. Uma queda nos rendimentos de tesouraria, um mercado de empréstimos superlotado e uma deterioração macroeconômica estão forçando os fundos de dívida a se tornarem mais defensivos nas estratégias de investimento no 2S19.

"2018 foi o ano da compressão de ativos e tivemos três trimestres seguidos de expansão de ativos que nos beneficia", disse Grier Eliasek, diretor de operações da Prospect Capital na recente chamada de resultados do BDC.

“Algumas pessoas estão prevendo isso (uma desaceleração) há cinco anos. Acho que se você previu cinco anos antes, está certo eventualmente. Mas, eventualmente, o ciclo gira, e queremos ter a fortaleza mais forte para lidar com isso ”, acrescentou Eliasek.

A Reuters observa que o aumento do risco de recessão forçou os BDCs a reduzir os ativos arriscados de alto rendimento e passar para os de menor rendimento.

O Goldman Sachs BDC viu os ativos de primeira garantia aumentarem de 65,16% para 74,43%, e os ativos de segunda garantia caíram para 18,48%, de 20,71% no segundo trimestre. A dívida total do BDC aumentou para US $ 842,8 milhões, de US $ 704,4 milhões naquele período.

A New Mountain Finance aumentou constantemente a proporção de sua carteira de ativos de primeira garantia para 52,75% e diminuiu seus ativos de segunda garantia para 27,35% no final do segundo trimestre, ante 39,48% na primeira garantia e 34,03% na mesmo período do ano passado. Nesse período, a dívida total da empresa aumentou de US $ 1,2 bilhão para US $ 1,7 bilhão.

Andrew Stewart, diretor executivo de vendas do MUFG Investor Service, disse que houve um aumento nas estratégias de co-investimento que permitem que os gerentes aumentem a diversidade de negócios enquanto continuam a subscrever grandes negócios em um mercado cada vez mais competitivo.

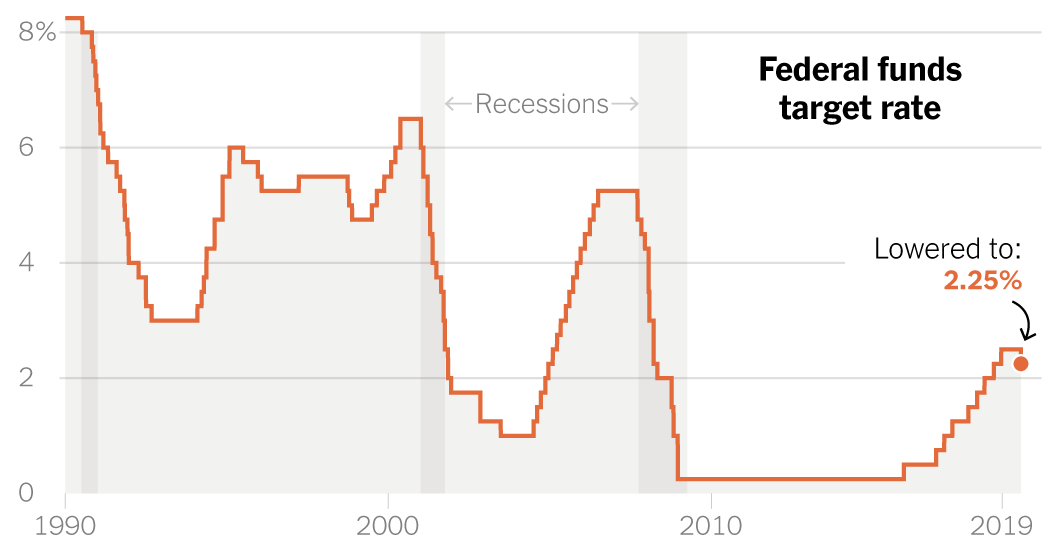

A fuga para a segurança começou quando o Federal Reserve reduziu as taxas de juros em julho pela primeira vez desde 2007. Os fundos de crédito privados e os BDCs investem em dívidas que às vezes flutuam e passam em tempo real para mudanças nas políticas.

Alguns desses empréstimos de taxa flutuante são conhecidos como empréstimos bancários, empréstimos sênior e empréstimos alavancados. Os empréstimos são normalmente fornecidos a empresas com níveis mais altos de dívida em relação aos seus fluxos de caixa e, por isso, seus fluxos de caixa podem estar em risco na próxima crise econômica. Mas também, como as taxas desses empréstimos são flutuantes ou, de outra forma, vinculadas ao benchmark Libor, os fundos de crédito privados e os BDCs não recebem um nível aceitável de rendimento nos empréstimos em um ciclo de corte de taxa de juros. Então, o que essas instituições financeiras estão fazendo quando o Federal Reserve corta? Eles estão se transformando em ativos de menor rendimento, vistos como um movimento defensivo.

De acordo com dados da Refinitiv, os rendimentos dos empréstimos de primeira garantia e da unidade de crédito caíram à medida que os credores competem para colocar uma abundância de capital de dívida disponível para trabalhar nas empresas do mercado intermediário dos EUA. Os rendimentos dos empréstimos a médio prazo caíram para 7,95% em agosto, ante 8,85% em julho.

O Preqin Global Private Equity e Venture Capital Report de 2019 disse que 61% dos investidores em dívida privada tiveram um período de retornos desafiadores pela frente, enquanto 48% alertaram sobre spreads de crédito e 47% disseram perfis de crédito. 49% dos entrevistados disseram que os empréstimos sênior continuam sendo o destino mais popular para os investidores no mercado de empréstimos.

A Lei de Disponibilidade de Crédito para Pequenas Empresas permitiu que os BDCs adquirissem alavancagem adicional, que atualmente está sendo usada para transformar carteiras em ativos menos arriscados e de menor rendimento antes da próxima recessão.

A alavancagem é um grande problema para os credores. Se as empresas forem pegas no lado errado de uma negociação, isso poderá aumentar gravemente as perdas durante uma desaceleração.

“A alavancagem corta nos dois sentidos. Pode melhorar o retorno do fundo, mas se você perder dinheiro com um acordo, pode ampliar o impacto ”, afirmou Harris.

"Portanto, em um fundo com alavancagem, é extremamente importante entender o risco de crédito dos investimentos subjacentes".

E enquanto o presidente Trump continua a chamar a economia de "a melhor de sempre", e os líderes da mídia da Fox Business chamam qualquer pessoa com uma macroinversão de baixa na economia de "democratas radicais" - parece que parte do dinheiro mais inteligente de Wall Street tem já começaram a arriscar suas carteiras de dívida antes de uma desaceleração econômica que poderia ocorrer no próximo ano.

Nenhum comentário:

Postar um comentário